150万の壁とは?扶養内に収めるには?パート主婦の収入・手取りのポイントを解説!

今年もあっという間に年の瀬になってしまいました。

年末になるとパート主婦にはあまりわからないもののよく聞く、年末調整やら扶養控除のメリットのために仕事量の調整など、税金のお話です。

2018年度から扶養控除制度の改正で、少し多めに働けるようになったとも聞きますね。

でも時々聞くのが、逆に損をするから、今まで通りの方がよい、等、本当こんがらがってしまいます。

それで今回は、最近よく聞く「150万円の壁」って何なのか?すこしだけご紹介してみますね。

パート主婦にとって、忙しい時間の合間を縫ってお仕事をしているのですから、出来るだけ働いた分はきちんともらえるように手取りは減らしたくないものですよね。

配偶者控除とは

150万の壁について理解するためには、まず「配偶者控除」という言葉を知っておく必要があります。

配偶者控除とは、所得を得ている人に扶養者がいる場合、生活費等の負担を考慮して税負担を軽くするといった税制優遇政策です。 具体的には納税者は38万円の控除を得ることができるというものです。

「わかりにくい!」という方向けにごく簡単な言葉で説明をしますと、ある納税者に養うべき配偶者(夫または妻)がいる場合、単身の方よりも生活費がかかりますから、「その分を考慮し税負担を考慮しますよ」といったものと理解すれば良いでしょう。

たとえば納税者に500万円の所得があったとします。

配偶者控除が適用される場合、500万円でそのまま税額計算をするのではなく、500万-38万円の462万円が課税対処所得となるわけです。

ただし、配偶者控除を受けるにはさまざまな要件が決められています。

それは以下のとおりです。

控除を受けるための要件

(1) 民法の規定による配偶者であること(内縁関係の人は該当しません。)。

(2) 納税者と生計を一にしていること。

(3) 年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であること。(給与のみの場合は給与収入が103万円以下)

(4) 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

出典:国税庁「No.1191 配偶者控除」

◆配偶者控除の額はケースによって異なる

配偶者控除額は38万円と説明しましたが、実はケースによってその金額は異なります。 納税者の所得が多い場合や年齢が70歳以上の場合です。

具体的には以下のような額になります。

※老人高校所対象配偶者控除対象配偶者のうち、その年12月31日現在の年齢が70歳以上の人をいいます。

※出典:国税庁「No.1191 配偶者控除」より作成

この表をご覧いただいてお分かりいただけるように、納税者の所得が900万円以下であれば通常最大額である38万円の控除を受けることができますが、900万を超えると段階的に控除額が減っていきます。

納税者の所得が930万円だった場合は、一般の控除対象配偶者であれば控除額が26万円になるといった具合です。

そして納税者の所得が1,000万円以上になると、配偶者控除は受けられなくなるのです。

なお、配偶者が障害者の場合には、配偶者控除の他に障害者控除27万円(特別障害者の場合は40万円、同居特別障害者の場合は75万円)を控除することができます。

ただし、配偶者がいたとしても、配偶者がある一定の所得を得ている場合、税負担を同じように優遇する必要はないと考えられています。

その場合に適用されるのが配偶者特別控除です。

この配偶者特別控除については次の項で説明していきます。

参照元:国税庁「No.1191 配偶者控除」

配偶者特別控除とは

配偶者特別控除は、配偶者に所得があった場合に設定されている税制優遇政策です。

配偶者控除と同じように、配偶者特別控除を受けるための要件も設けられています。

控除を受けるための要件

(1) 控除を受ける納税者本人のその年における合計所得金額が1,000万円以下であること。

(2) 配偶者が、次の要件全てに当てはまること。

イ 民法の規定による配偶者であること(内縁関係の人は該当しません)。

ロ 控除を受ける人と生計を一にしていること。

ハ その年に青色申告者の事業専従者としての給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

ニ 年間の合計所得金額が48万円超133万円以下(平成30年分から令和元年分までは38万円を超え123万円以下、平成29年分までは38万円を超え76万円未満)であること。

(3) 配偶者が、配偶者特別控除を適用していないこと。

(4) 配偶者が、給与所得者の扶養控除等申告書又は従たる給与についての扶養控除等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除きます。)

(5) 配偶者が、公的年金等の受給者の扶養親族等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除きます。)。

出典:国税庁「No.1195 配偶者特別控除」

ちょっと難しく感じるかもしれませんが、ポイントは

・納税者や配偶者の年間合計所得に制限があること

・夫婦の間で互いに受けることはできないこと

(夫が配偶者特別控除を申請しているのであれば、妻は配偶者特別控除を受けることはできない)

という点です。

◆配偶者特別控除の額はケースによって異なる

配偶者特別控除の額は、配偶者控除と同様、納税者の所得によって変わりますが、さらに配偶者の年間合計所得によっても変わってくるのが特徴です。

実際にどれくらいの控除を受けられるか、表にまとめてみました。

年間合計所得が48万円までは配偶者控除が受けられるので、48万を超えてからの控除額が書かれています。

納税者の所得が多ければ多いほど、そして配偶者の所得が増えれば増えるほど配偶者特別控除額も減っていくという特徴があります。

具体的には、配偶者の年間合計所得が48万円を超えても95万円以下、かつ納税者の所得が900万円以下であれば最大の38万円の控除を受けることができますが、配偶者の年間合計所得や納税者の所得のよっては1万円の控除しか受けられないということです。

そして、配偶者、納税者の所得がそれ以上になると、配偶者特別控除自体の対象外となります。

参照元:国税庁 「No.2672 年末調整で配偶者控除又は配偶者特別控除の適用を受けるとき」

「150万円の壁」って何のこと?

これは配偶者控除制度によって、妻の給与所得の年収の上限のことを指しています。

つまり、今までよく聞いていたのは、「103万円の壁」ではないでしょうか?

これが簡単に言うと、2018年1月以降に額が引き上げられた、ということになるわけです。

今までは妻の所得が103万円以下であれば、夫の所得には配偶者控除として38万円の所得控除が受けられるようになっていましたよね?

ですから、パート主婦であれば、年間103万円を超えないように調整しながら働いていた方がほとんどであったことでしょう。

それが女性の社会進出の向上を後押しさせるために、日本の政府が配偶者控除制度の改正に踏み切りました。その一環として、夫が所得控除38万円を受けられる妻の年収の上限を、103万円から150万円に引き上げた、という訳です。

そのため、今まで「103万円の壁」から「150万円の壁」といわれるようになったわけなのです。

ではこれからは政府の後押しで制度も改正されたことだし、パート主婦にとってはガンガン稼いで手取りを増やして年収上限の150万円までギリギリ働こう!と思われる方も多いことでしょう。

実はその思い込みが危険で、要注意、なのです。

改正されたのは、配偶者控除制度だけ、ということがネックになってしまうのです。

その点に関しては、これからお伝えしてゆきましょう!

「150万円の壁」まで働くと逆に損をする???

ここが要注意なのです。

先ほど少しだけ触れましたが、改正されたのは扶養控除制度のみとなっています。

では何が現状のままなのでしょうか?

・所得税

・社会保険

・住民税

以上に挙げたものは、特に変更されていないということなのです。

ということは何を意味するのでしょうか?

仮に、妻がギリギリの150万円まで年間働いたとしましょう。

確かに、ご主人様は所得控除として、今まで通り満額の38万円を控除分として受けることが出来るでしょう。

なのですが!ここが盲点なのです。

先ほどの3点が変更されていないので、妻自身がそれらを自身で支払う義務が称してしまう、ということになってしまいます。

例えば

・所得税

ボーダーラインは現在まだ103万円のまま

・住民税(地域によって異なる)

こちらも変更されていないので今まで通り年収93〜100万円がボーダーライン

・社会保険

夫の会社の社会保険の扶養に入れるのは106万円、または130万円のまま、となっています。

この健康保険や厚生年金などを含む社会保険料に関しては、妻が勤務する会社の規模によって、そのボーダーラインは106万円か130万円になるかが変わります。

ということは、うっかり、今度の改正で「103万円の壁」から「150万円の壁」まで上がったから、沢山働いたとしても、上記が全部妻が支払うことになると年間数十万は引かれてしまいます。

そうすると、働いた分だけ手取りが増えることもなく、働いた分のほとんどは税金に引かれてしまうと考えた方がいいようになっています。

住民税に関しては金額も少しですから、たとえ103万まで働いても特に問題はないことでしょう。それは所得税も然りです。

となると、本当に残念ではあるのですが、中途半端に増やしてしまうと逆に扶養から外されたりと、損ばかりになってしまい、働き損が出てくるということになってしまいます。

そのため、確かに扶養控除制度の改正後は「150万円の壁」というものもありますが、元々正社員ではないパート主婦にとっては、今まで通りの方が無難であることの方が多いのです。

もしも「150万円の壁」を超えて働きたい場合は控除を受けられないの?

勿論控除はそれなりにあるのでご安心を!

ただ妻の年収が「150万円の壁」を超えてしまうと、配偶者特別控除の対象になります。そして、この配偶者特別控除というのは、妻の年収と夫の年収が上がるに比例して、控除額は下がっていく、という仕組みです。

そのため、控除は受けられますが、受け取れる額は下がるうえに、130万円を超えると妻自身が支払う義務が出てくる社会保険料も発生してくるため、働いた分だけの手取りが受け取れるわけではなくなることを覚えておきましょう。

130万の壁とは?

なお、103万円の壁や、150万円の壁のほかに「130万円の壁」というものも存在します。

ざっくりと言うと、130万円の壁は社会保険の扶養に入れるかどうかの境目です。

配偶者の扶養内であれば社会保険料を支払わなくても、厚生年金保険や国民健康保険に加入することができます。しかし、130万円を超えた場合は扶養から外れるため、自分自身で支払いをしないといけなくなります。

たとえば年収が130万円の場合、国民健康保険料は年間9万程度、国民年金保険は年間20万円程度なので、合計で29万円という額になります。

手取りが30万円も減るとなると大きな痛手と言えるでしょう。

106万の壁とは?

106万円にも壁があります。

106万円の壁は、勤務先の社会保険への加入義務が発生するかどうかです。

さきほど説明した130万円の壁は雇用をされている方全員対象となります。

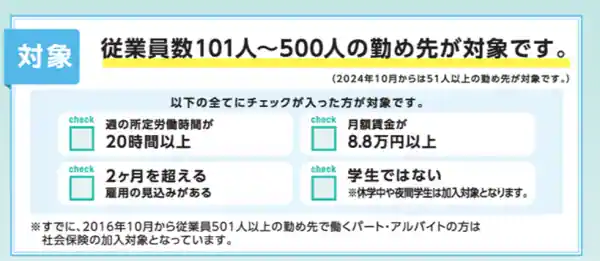

ただしある条件を満たした方は、130万円ではなく106万円を超えた時点で社会保険への加入義務が発生するのです。

条件とは以下のとおりです。

*************************

・従業員数が501人以上の会社で働いていること

・週の所定労働時間が20時間以上であること

・月額賃金が8.8万円以上であること(年収106万円)

・雇用期間が1年以上見込まれること

・学生ではないこと

*************************

参考URL:日本年金機構「令和4年10月からの短時間労働者に対する健康保険・厚生年金保険の適用の拡大」

つまり、ある一定の規模の企業である一定の所得を得ている場合は、社員と同じように社会保険に入るということになります。

「自分はそんな大きなところで働いていないから」と思う方もいるでしょう。

しかし、2022年10月からこの適用条件が緩和され対象者が増えます。

・常時働く従業員数の条件が501人以上から101人以上になる

・雇用見込みが1年以上から2ヶ月以上となる

2024年には、従業員数が51人以上とさらに条件が緩和されます。

これまでは「130万円までは社会保険料が発生しないわ」と思っていたのが、106万円を超えた時点で社会保険料を自分自身で支払う必要が出てきてしまうというわけです。

自分が勤務する企業の従業員数を確認しておいたほうが良いでしょう。

とはいえ、社会保険に加入することはデメリットばかりではありません。手取りが減ることにはなりますが、将来年金としてもらえる金額が増えるからです。

少子高齢化より年金の受給年齢の繰り上げや年金額の減少を考えると、悪い側面ばかりではないので、総合的に判断をすると良いでしょう。

103万の壁とは?

もっとも良く聞くのが「103万円の壁」ではないでしょうか。

これは、所得税が発生するかどうかのボーダーラインです。

とはいえ、所得税は所得に応じて計算されること、そして103万円を超えた分だけに対してかかることから、それほどナーバスにならなくても良く、むしろ収入自体が増えることに対して前向きに考える方もいます。

実際に103万円程度の所得であれば数千円なので、さほど負担にはならないでしょう。

なお、103万円は給与所得を得ている方のみで、個人事業主の場合は確定申告の仕方により異なります。青色申告をオンラインで行うのであれば113万円が壁となりますが、白色申告の場合は48万円を超えると所得税が発生します。

また、所得税は103万円に壁がありますが、住民税はほとんどの自治体で100万円を壁としています。

住民税も所得税もどうしても支払いたくないという方は100万円未満に調整しましょう。

バイト・パートを掛け持ちする場合は?

バイトやパートを掛け持ちする場合は、2つの仕事からの収入を合計したもので考える必要があります。

先述したような『103万円の壁』などといった「税制上の扶養」と『130万円の壁』などといった『社会保険上の扶養』とは、掛け持ちしている2つの企業からの収入を合算したもので判定されることになります。

たとえば、1つめの仕事からの年収が100万円、もうひとつの仕事の年収が35万円だからといって、「それぞれ103万円以下だから扶養控除内で所得税も発生しないわ」というわけにはいかないということです。

この例の場合は、2つの企業からの合計年収135万円で判定されることになりますので、当然所得税は発生しますし、配偶者控除の対象外となり、配偶者特別控除の適用となります。(夫の所得が1,000万円以下の場合)

なお、税務署へはそれぞれのパート先から報告がなされています。税金を払いたくないからといって収入をごまかすことはできません。

ただし、社会保険上の1つめのボーダーラインである106万円の場合は、そのパート先での年収によって判定されます。今回の場合年収が100万円であるため、健康保険や厚生年金に関しては、そのパート先がどう判断するかにかかっています。

もし、掛け持ちをしている方で、どうしても健康保険や厚生年金を支払いたくない場合は、勤務時間に関してこまめな管理が必要です。シフト制などの場合は、2箇所の勤務先での勤務時間や収入を都度把握し、月々調整するといった工夫が必要です。

扶養範囲から外れそうということで、年末一切勤務しないとしてしまうと企業や仕事仲間に迷惑をかけてしまうため、1ヶ月どれくらい働けるか目安を把握したうえ毎月調整をしていくことをおすすめします。

企業にもあらかじめ勤務時間の調整をお願いしてみたり、社会保険の加入に関する相談をしてみると良いでしょう。

扶養内で働くとはどういうこと?

「扶養内」という言葉をよく耳にします。

「扶養控除内で働く」ことを意味していますが、曖昧な理解であり、正確には説明できないという方も多いと思います。

そして、この「扶養控除」には2つの基準があることすら知らないという方もいらっしゃるのではないでしょうか。

2つの基準とは、『税制上の扶養控除』と『社会保険上の扶養控除』です。少しややこしいのですが、おおまかに概要を説明していきます。

▽税制上の扶養控除

まず、税制上の扶養控除というのは、所得税や住民税、または配偶者控除・配偶者特別控除といったものにかかわる部分です。

配偶者控除とは、自分の収入がある一定金額以下の場合、配偶者(仮に夫とします)の税負担が軽減されるというものです。

具体的には、あなた自身の収入が103万円以下である場合、夫は、最大で38万円の控除を受けることができるというものです。夫の所得が900万円を超えると26万円に、950万円を超えると13万にとその控除額は段階的に減っていき、1,000万円を超えた場合は0円、つまり配偶者控除が受けられなくなるといった仕組みです。

配偶者特別控除とは、あなた自身の収入が103万円を超えて配偶者控除の対象外となった場合に適用される控除です。

配偶者控除と同様、収入によりその控除額は減っていき、あなた自身の年収が201万円を超えたり、夫の所得が1,000万円を超えた場合には、配偶者特別控除も適用対象外となります。

また、あなたの年収が103万円を超えると、所得税の支配義務が発生します。よく『103万円の壁』などという言葉が使われますが、これは所得税が発生するかどうか、配偶者控除から外れるどうかというボーダーラインを指しているのです。

とはいえ、年収が201万円以下までは配偶者特別控除を受けることができ、夫の税負担が急激に増えないように配慮されています。

▽社会保険上の扶養控除

次に『社会保険上の扶養控除』ですが、これは税金ではなく、健康保険や年金といった社会保険に関するものです。

年収がある一定以下の場合は、夫の扶養範囲内ということで別途保険料等の支払いは発生しませんが、その一定額を超えた場合は自分自身で支払わなければならなくなります。

その年収の額は勤務する企業の規模や雇用期間によって変わりますが、まずは106万円という1つのボーダーラインがあります。次のボーダーラインは130万円となっているため、『106万円の壁』『130万円の壁』といった言葉で呼ばれています。

そして、これらを超えた時点で夫の扶養から外れ、自分自身で支払うことになるのです。

このように、扶養内で働くというのは、正確には、「税制上」「社会保険上」と2つの意味合いがあると覚えておきましょう。

なお、交通費が年収に含まれるかどうかは、この「税制上」と「社会保険上」とでルールが異なります。

「税制上」のほうには、交通費は含まれません。(税法による)

ただし、「社会保険上」の場合は交通費も含みます。(厚生年金保険法による)そのほか、家族手当・住宅手当なども含みますのでトータルで考える必要があります。

効率良いのは結局どれくらい働くこと?

こういったことを念頭に置くならば、一番効率だけを考えるなら、結局のところ、現状維持が一番良い、ということになります。

配偶者控除は満額受け取れますし、社会保険料・所得税に関し、負担が無いからです。それでも、妻の勤務先は、もう少し働いてもらいたいと思っていることもありますよね。

そういう時には、せめて「130万円の壁」を超えなければいいかもしれません。

▽130万円の壁とは?

住民税や所得税といった壁のほかに、実は社会保険の壁というものが存在します。

それがいわゆる「130万円の壁」のことなのです。

耳にしたことがあるという方も多いと思いますが、ここで簡単に説明していきます。

パートの場合、ある一定以下の収入(扶養に入る)であれば、第3号被保険者として加入することができ、社会保険料は発生しません。

しかし、給与収入が130万円を超えると、扶養から外れ、自分自身で社会保険に加入、支払いをしなければならないのです。

以下のケースがどうなるか見て見ましょう。

≪年間の給与収入が132万、標準報酬月額が11万の場合≫

厚生年金保険料は20,130円→月10,065円の負担

(企業との折半のため)

これとは別に国民健康保険料(1年で9万円程度)がかかるので、この2つだけで年間21万円の負担となります。

さらに実際には雇用保険や年齢によって介護保険料が引かれることになり、これらを含めると25万円程度になると言えます。

収入が132万円ですから、手取りは107万円という計算になります。

いっぽうで、129万円に抑えた場合は、社会保険料は引かれません。所得税と住民税が引かれても120万は手元に残る計算となります。

130万円をたった2万超えただけで、これだけ手取りに差が出るということです。

もちろんに厚生年金保険に入ると、将来受け取る老齢年金が増えるので一概に損をするとは言えませんが、130万円が大きな壁となることは間違いありません。

※参考サイト:厚生年金保険料額表(令和3年版)

130万円未満であれば、社会保険料の負担がなく、夫の会社の社会保険の扶養に入れます。他の税は妻本人から引かれてしまうかもしれませんが、社会保険料の負担が一番大きいので、勤務先の要求の兼ね合いも考えてそのように調整できるかもしれません。

でも、もう少し働いて手取りを増やさないとやれない、ということであるのであれば、「150万円の壁」は突き破り、160万以上稼ぐことに専念されるとよいですよ!

簡単に言うと、103万円を超えた場合は、130万円未満に抑えるか、160万以上にしてガンガン稼ぐことにするか、のどちらかが肝要なのです。

例えば年収が150万円という中途半端ですと、社会保険料の20万円が差し引かれます。結局手取りは130万円未満に抑えた場合と変わらない事態になってしまうのです。

これではいわゆる働き損ゾーンになるわけです。ですから、この働き損ゾーンを避けるためには、160万円以上稼ぐことが肝要である、ということになります。

ただし、160万円以上働かいたからといって、働いた分だけの手取りにはなりません。そのことを念頭に置かれると、無駄がどうしても許せないのであれば、やはり103万円を目安に働くのが良いですよね。

では、実際にどのように労働時間を調整したら効率的なのでしょうか?

ここでネックになってくるのが“社会保険の加入”です。社会保険料は今回の改正での変更はありませんが、妻の収入が106万円(会社の規模や条件によっては130万円)を超えてしまうと、加入の義務が発生してしまいます。手取りの給料を第一に考えるのであれば、社会保険の加入義務が発生しない範囲以内で働くことがベストです。

また、住民税や所得税なども考慮すると年間129万円。1カ月の給料に換算しますと、1カ月当たり約10万7,500円です。これを週4回のパートにすると、1カ月16日働く計算になります。

10万7,500円を16日で稼ぐとしたら、1日約6,719円、時給958円とすると1日7時間働くことになります。

130万円を超えてしまった場合の対処・手続きは?

普段は130万円を超えないよう仕事をしているけど、パート先の都合や自分自身のうっかりミスで130万円を超えてしまった場合はどうなるでしょうか。

答えは、扶養から外れて、自分自身で社会保険料を納めることとなります。その際には、当然、社会保険への加入手続きが必要となります。

そこで、どのような手続きが必要となるのか、注意点も合わせて解説していきます。

▽社会保険の加入手続きについて

社会保険には、「厚生年金保険」と「健康保険」、「介護保険」などがあります。

どのような手続きが必要になるのか解説していきます。

実際の加入手続きについては事業主が行うので、申請者自身の日本年金機構への届け出は不要となります。ただし、届け出には以下の書類が必要となりますので、事業者の指示に従って年金手帳、マイナンバーカードなどを提出してください。

・健康保険・厚生年金保険新規適用届

・被保険者資格取得届

・被扶養者(異動)届(国民年金第3号被保険者関係届)

扶養家族がいる場合は、さらに保険料口座振替納付(変更)申出書も必要となります。

なお、これらの書類については、管轄の年金事務所でもらえるほか、日本年金機構のWebサイトでダウンロードできます。

▽事業所によっては以下の書類が必要になるときも

以下の事業所の場合は、それぞれ必要とされる書類があります。

・法人事業所の場合:法人の登記簿謄本(コピーは不可)

・国や地方自治体、法人である場合:法人番号指定通知書(コピー)または国税庁の法人番号公表サイトの法人情報のコピー

・強制適用事業所に該当する個人事業所:事業主の住民票(世帯全員、コピー不可)および事業所の賃貸契約書(コピー)等

・任意適用事業所:任意適用申請書、従業員の任意適用同意書(従業員の半数以上)、事業主の住民票(世帯全員、コピー不可)および公租公課の領収証(1年分~

申請自体はオンラインで行うことができます。

▽130万を超えた人だけではない?パートの社会保険適用の拡大について

以前は、130万円を超えたら、パートも社会保険に加入しなければならないというルールでしたが、現在、従業員が501人以上の会社で働いているパートの場合は、年収106万円以上になると社会保険への加入が必要と変更されています。

2022年10月には、従業員数が101名以上の企業で2ヶ月以上の雇用が見込まれている場合も加入必須となります2024年10月には範囲がさらに拡大され、従業員が51名以上などの企業も対象となります。適用事業所に勤務している方は年収130万円ではなく、106万円の壁となりますので注意が必要です。

とはいえ、社会保険への加入自体は将来もらえる老齢年金が増えるというメリットもありますので、やみくもに106万円に抑えるよりも、老後の資金作りという観点で判断すると良いのではないでしょうか。

夫の社会保険の扶養に入れるボーダーラインの違いって何のこと?

これからは、少しのミニ知識をお伝えしましょう。

先ほどから、「130万円の壁」も大切であることをお伝えしていますが、それはどうしてだったか覚えておられますか?

これは夫の社会保険の扶養に入れるボーダーラインの妻の年収の壁のことです。これは結構「150万円の壁」よりも重要度もある意味、あるかも知れませんね。

ですがこの「130万円の壁」というのも、妻の勤務先でそれが「106万円の壁」にもなり得るので非常に要注意なのです。

妻の勤務先の会社の規模によって、そこが変動してしまうのです。

これは一体どういうことなのでしょうか?

これは妻の勤務先が以下の通りですと年収106万円を超えると勤務先の社会保険への加入が必須となるということです。

・501人以上(厚生年金の被保険者数)の従業員のいる企業

自分はパートだしあまりそんなの関係ないとは思わないでください。意外や意外、実は奥様の方が、ご主人様よりも大企業にお勤め、ということはよくあることなのです。

パート主婦は結構、大手チェーン店で働いていますよね?

イオンであったり、大手の家電量販店であったりと、していることも多々あります。

ご主人様よりも、ある意味大手にお勤め、ということはあるのではないでしょうか?

こうなると夫の社会保険の扶養に入れるかどうか、が130万ではない場合もあります。

それで、自分の勤務先がどうなのかを把握しておくのも大切です。

年収130万円の壁を超えても、自分の勤務先で社会保険に加入できるかはわからない

ここも要チェックです。

夫の扶養から外されても、自分の勤務先で社会保険に加入してくれるだろうと思い違いをしている場合もあります。

そう思って安心していたら、夫の社会保険の扶養から外されたあげくに、自分の勤務先では社会保険に加入してもらえず、自身で国民健康保険や国民年金に加入し支払う義務が発生しているかもしれません。

大手ですと、106万円を超えた場合、そこで社会保険に強制加入となり、夫の社会保険の扶養からは外されてしまいますが、それでも大手は強制でも加入させてくれます。

この点では安心なのですが、中小企業で中途半端に働いてしまうとこういったことが生じてしまい、手取りは働いても全く変わらないのです。

ですから、「130万円の壁」ということを決して忘れないで働くことが肝心です。

扶養控除制度の改正をさほど意識せず現状維持で!

働けるだけ働ける環境や体力があるのであれば、「150万円の壁」など悠々と超えて、沢山稼いだ方が当然いいのですが、なんといっても主婦というのは、実はそれだけでも大事なお仕事を持っているわけです。

両立を図りながらを希望されるのであれば、現状維持がやはりおすすめといえるでしょう。

というのも、中途半端に多めに働いてしまうと、夫の扶養から外されてしまって、その分を全部働いて、手取りは全然変わらないからです。働いた分が全く反映されないって、疲れ倍増ですよね。

年収が103万円に抑える働き方は、大体の月収が8万円少し超えるくらいです。それはどのくらいでしょうか?

時給千円だとすると

1日5時間×4日≠ 20,000×4週≠8万円

主婦であれば1日5時間を週4日って、結構忙しいですよね?

そのほかに、主婦は買い物・掃除・洗濯・子供のお世話…挙げれば切りがないでしょう。

もしこれを103万円から160万円以上にするとなると、つまり働き損ゾーンをワープして働かないと意味がないので、そうなるわけですが、そうなったらどうなりますか?

年収が約60万以上アップさせなければなりません。

60÷12≠5万円を1か月にアップさせる計算です。

先ほどの今働いている仕事時間+5万円分

つまり、今よりも1か月50時間増やす計算となります。

そうすると1週間、12から13時間増やすことになります。

それで頑張る!のもいいですが、忘れてならないのは、それが今まで通り全て手取りになるわけではない、という現実です。

結構きつくありませんか?…

【妻の収入が150万円まで38万円の控除が受けられる】

2018年の改定により、妻の収入が103万円を超えても、世帯主の所得から38万円控除してもらえるようになりました。

これまで103万円を超えないようにシフト調整などで苦労していた方も、ひとまず一安心できたことになります。

この103万円の壁に対応するため、1か月あたり85,000円程度に抑える必要があったのが、2018年の改定により、1ヵ月あたり12万5千円まで満額の控除38万円を受けられることとなったのです。

ただし、この配偶者控除制度は、所得の少ない配偶者を持つ世帯に対し、税負担を軽くするといったものです。

そのため、世帯主の年収に要件がつくられています。

上の表からお分かりいただけるように、夫の年収が1,170万円を超える場合、配偶者控除は26万円となり、1,220万円を超える場合は、配偶者控除そのものが適用外となります。

なお、103万円を超えると、所得税や住民税がかかってきますが、これは、収入増の部分に対してかかってくるだけなので、損をするという心配はしなくても良いと言えます。

まとめ

現実を踏まえると、仕事が大好きであれば、沢山働いて、多少の損が出てもいいのでしょうが、結構無駄も覚悟しないといけないということですよね。

沢山働くと主婦の場合は弊害も出てきます。

手作り弁当が出来なくなったり、節約が出来ずに、直ぐに買ってしまったりと、働くとこういった面でのデメリットもあるでしょう。

これからもバランスを考えて、扶養に入りながら現状維持も知恵の道かもしれませんよ!