派遣社員は厚生年金に加入が必要?国民年金との違いや社会保険についても解説

国民年金と厚生年金の違いとは

国民年金と厚生年金とは、どちらも、公的年金、つまり国が制定している年金です。国民が老後にも安定した生活が送れるようにすることを主な目的としています。

ただし、国民年金と厚生年金はその性質や加入条件が異なります。

その違いを説明する前に、まずは、加入者(被保険者)の種類について説明していきます。

上の表から分かるように、公的年金は職業によって種類が分けられます。

そして、国民年金については、原則20歳以上60歳未満の方の場合、どなたも加入する必要があるということもお分かりいただけると思います。

といっても、学生で収入がないといった場合は、免除申請をすることも可能です。

ただしその場合、支払期間が減るわけですから、そのままでは後からもらえる年金額も減額されることに注意が必要です。

なお、扶養に入っている専業主婦(夫)の場合、第三号被保険者として加入しつつも、本人の保険料の納付が免除されることになります。

ちなみに、国民年金の保険料は令和3年現在で1ヶ月当たり16,610円です。

この金額は年度によって異なり、徐々に上がっています。

ちなみにおよそ10年前にあたる平成23年4月から平成24年3月では、15,020円でしたから、年間2万円近く上がったことになります。

ただし、収入の多さにかかわらず一律金額であることがポイントです。

いっぽうで厚生年金とは、すべての人ではなく、会社員や教職員、公務員の方々が加入する制度です。

この厚生年金の保険料を納めることにより、国民年金に上乗せして年金を受け取ることができます。

このことから、2階建ての保険などと言われることがあります。

将来受け取る金額が増えるので老後がより安心となりますが、自営業の方や専業主婦が希望して入れるものではありません。

また、国民年金とは異なり、保険料は一律ではなく、所得に応じて変化するのも特徴です。

基本的に所得が多ければ多いほど保険料も増えていきます。

ただしその保険料は、事業主と加入者で折半するので、本人が納めた以上の手厚い年金を受け取れるというメリットがあります。

ちなみに、パートタイマーでも一定の要件をクリアすれば厚生年金に加入できるようになっています。

国民年金と厚生年金でもらえる額の違いは?

国民年金と厚生年金とではもらえる金額が異なります。

さきほど説明したように、そもそも納める金額やその仕組みが異なるためです。

誰もがもらえる国民年金の場合、もらえる金額は1ヶ月当たり65,075円、1年間で780,900円となっています。(出典:日本年金機構 令和3年4月分(6月15日(火曜)支払分)からの年金額より)

ただし、これは満額を納めた場合の計算となりますので、学生のときに免除申請をし、その後、追納していなければ減額されることになります。

平均的な月額は令和元年度実績で56,049円となっています。(出典:令和元年度 厚生年金保険・国民年金事業の概況)

なお、老齢基礎年金をもらうには少なくとも10年間以上加入していることが条件となります。自営業をしていたもののなかなか軌道にのらず一切支払いをしていない、さらに子育ても重なり未納が続き、慌てて引退前に支払いを始める方もいますが、10年未満の場合は支払われないので注意が必要です。

いっぽうで厚生年金は、1ヶ月加入していれば受給することができます。

また、受給できる金額は所得により変わるのが特徴です。

納める金額が所得に応じて変わるためです。

たくさん納めた方は当然、多くもらえることになります。

ちなみに平均的な月額は令和元年度の実績で146,162円でした。

国民年金に対して、2,3倍近い金額と言えます。

会社員で厚生年金に加入していた方は、厚生年金だけでなく国民年金ももらえますから、146,162万に56,049円を加えた約20万円強がもらえることとなります。

国民年金・厚生年金の保険料と受給額の計算方法

年金保険のおおまかな違いや、平均的な月額についてはご理解いただけたと思います。

次は、実際自分がいくら支払って、いくらもらえるのかを知るために、それぞれの計算方法についてご案内していきたいと思います。

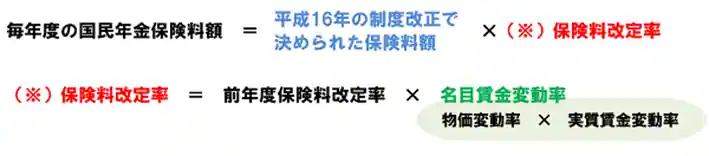

◆国民年金保険の保険料の計算方法

国民年金保険の保険料は、その年度ごとに異なるものの、一年を通じて一定でした。

では、その保険料はどう決まるかというと、物価や賃金の伸びを勘案して計算されるのです。

令和3年度は、この計算をもとに、1ヶ月当たり16,610円と出されました。

年度によって一時下がった時期はあるものの、基本的に物価の上昇などを反映し、年々上昇傾向にあります。

◆厚生年金の保険料の計算方法

厚生年金は、国民年金保険のように皆一律ではなく、所得によって異なると説明しました。

基本的に所得が多ければ多いほど、支払う保険料も増えることになります。

実際にどのように計算されるかというと、以下のような式になります。

〇 毎月の保険料・・・標準報酬額×保険料率

〇 賞与の保険料・・・標準賞与額×保険料率

標準報酬額とは、社会保険料を計算するのにあたり、ある一定の金額ごとに行った区分(等級)のことです。

言葉で説明すると分かりづらいので、実際にどのような設定になっているかを表で見ていただくと良いと思います。

これが、その表です。

厚生年金の場合、表で分かるとおり32等級まで設定されています。(令和2年9月分~)

たとえば、標準月額が21万5,000円の方は、標準報酬が15等級である22万円となりますが、

その22万円に18.3%をかけた40,260円が厚生年金の月額保険料となるのです。

といっても、実際には事業主と折半になることから、折半額である20,130円の負担で済むということになります。

ちなみに、21万を超えた方から23万の方までが同じように15等級扱いになります。

もし報酬月額が43万年の方は、25等級である44万円にあたりますので、同じように計算をしていくと、折半額である40,260円を負担することとなります。

所得が倍になると、負担する保険料もほぼ倍になるという仕組みとなっていることが分かりますね。

◆国民年金の受給額の計算方法

次に、国民年金がいくらもらえるのかを解説していきます。

国民年金は満額を支払っていれば、1ヶ月当たり65,075円、1年間で780,900円をもらえると説明しました。(令和3年現在)

しかし、経済的に理由などで、支払っている期間が480ヶ月(40年間)未満になったときはその分もらえる年金額が減額されることになります。

実際にいくらもらえるかの計算式は以下のとおりです。

満額 × 納付月数/480ヶ月

ただし、学生をしていて収入がないなどといった理由で免除を申請する方も少なくありません。免除を申請した方の計算式は以下のとおりです。

令和3年度の支給額は780,900円ですから、もし2年間全額免除を受けたとすると

780,900円✕((456+24✕4/8)/480)となるので、761,378円となります。

その差は19,522円となりますので、1ヶ月当たり1,600円程度減ることになります。

ちなみに、学生のとき免除申請をしていたとしても、追納し満額をもらう仕組みも用意されています。この制度を利用するには条件はありますが、満額をもらいたいという方には嬉しい制度と言えます。

また、60歳以上になってからでも保険料を納めることも可能です。

その場合、年金を受け取りながら追納はできませんので、それ以外の収入や貯金から支払う必要があります。

また、これは昭和16年4月2日以降に生まれた方の計算になりますので、それ以前に生まれた方の計算方法に注意が必要です。昭和16年4月2日以前に生まれた方というのは、加入が可能だった年数自体が異なるからです。たとえば、大正15年4月2日から昭和2年4月1日までに生まれた方は、加入可能年数が25年しかないので、40年のかわりに25年で計算していきます。同じく、昭和16年4月1日生まれの方までは加入可能年数が26年から39年と、それぞれの生まれた年によって変わるので、この期間に生まれた方は自分の生まれた年の加入可能年数が何年なのかをチェックすることが必要です。

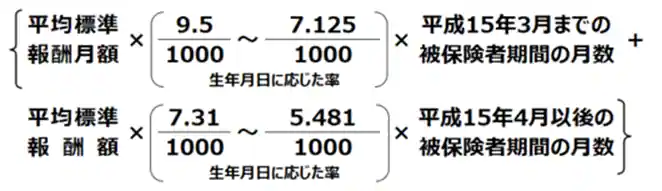

◆厚生年金の受給額の計算方法

厚生年金の場合の計算は、少しややこしくなります。

その理由は、平成15年4月から、年金は賞与を含めた総報酬制で算出することとなったからです。

ですから、計算式は、平成15年4月以前の年齢に応じた料率とそれ以降に応じた料率とをそれぞれの加入期間にかけ、合計することになります。

上の計算式でお分かりいただけるとおり、平均標準月収に対して率をかける形になりますので、現役時代に所得が多く、たくさんの保険料を支払っている方は、年金額も当然増えることとなります。

国民年金保険は所得に関係なく一律ですが、厚生年金は所得に応じて変わる制度ということになります。

よく、「いっぱい税金やら保険料が引かれているなぁ」と不満を口にされる方が多いですが、保険料に関しては、将来の自分への貯蓄と考えることもできるのです。

なお、ある一定の条件を満たしていると加給年金も支払われることになります。

加給年金とは、扶養手当のような意味合いで、老齢基礎年金を受けることとなった方に65歳未満の配偶者がいる場合に支払われる年金となります。

もらえる金額は厚生年金の被保険者の生年月日によって異なりますが、昭和18年4月2日以降に生まれた方であれば年間で390,500円が加算されます。

ただし、配偶者が老齢厚生年金や退職共済基金などを受け取りが始まると、加給年金は自動的にもらえなくなります。

国民年金と厚生年金の切り替えが必要なタイミング

国民年金や厚生年金に加入すると、どちらか一方にずっと加入するというわけではありません。

それぞれ、働き方などが変わった場合に、切り替えが必要となることがあります。

そこで、どういったケースやタイミングがあるのかを説明していきます。

≪国民年金から厚生年金に切り替わるケース≫

国民年金から厚生年金に切り替わるケースは、以下の立場の方が、会社員や公務員、またはある条件を満たしたパートタイマーになる場合です。

・学生

・専業主婦(夫)

・自営業

・フリーランス

・パートタイマー

・農業従事者

・漁業従事者

・無職

よくあるのは、これまで学生だったが就職し厚生年金に加入するケースや、これまで専業主婦やパートタイマーだったが、子育てが一段落して正社員として働くことになったというケースです。

といっても、厚生年金への加入には企業や団体などの就職先が手続きを行ってくれるので、とくに率先して行わなければならないことはありません。

ただし、会社から手続きに必要な年金手帳の提出や基礎年金番号通知書を求められるので、準備をしておく必要があります。

ちなみに、パートタイマーは基本的には厚生年金には加入できませんが、平成28年10月より、ある一定の要件を満たしたパートタイマーは厚生年金に加入することとなっています。令和4年10月、さらに令和6年10月から適用が拡大するため、パートタイマーでも厚生年金に切り替わる方が増えることとなります。

≪厚生年金から国民年金に切り替わるケース≫

厚生年金から国民年金保険に切り替わるのは、さきほどと逆のケースになります。

会社を辞めてフリーランスになったり、専業主婦になった場合には、厚生年金から国民年金への切り替え手続きが必要です。

具体的には以下の2つの作業が必要です。

・厚生年金からの脱退手続き

・国民年金への加入の手続き

ただし、脱退の手続きに関しては勤務していた会社や団体が行ってくれるので、自分自身がなにかをしなければならないといったことはありません。

基本的には自動的に年金手帳も返却されますが、戻されない場合は会社に問い合わせを行いましょう。

国民年金への加入に関する手続きは自分自身で行う必要があります。

年金事務所ではなく、住所地の市区役所または町村役場にて手続きしますが、退職日の翌日から14日以内というのがポイントです。

その際には、退職日がわかる証明書や年金手帳、マイナンバーカードなど本人確認ができるものを持参しましょう。

なお、結婚退職をするなどして第3号被保険者になるという方は、第3号被保険者になった日から5日以内に手続きを行う必要があります。

その場合は、配偶者の勤務している事業所を通じての手続きとなりますので、自分自身がすることは特段ありません。

その前におさえておきたい知識を。「年金ってなに?」

「年金」の話がニュースにたくさんあがっていますが、では「年金」とはいったいなんでしょうか。

「年金」とは、毎年、定期的に給付されるお金のことです。

そして、この年金を保障する仕組みが「年金制度」と言います。

年金制度の運営手法によって、「公的年金」と「私的年金」の2つに分かれます。

ここでは、派遣社員の年金を考えますので「公的年金」について考えていきたいと思います。

公的年金の目的は?

もし、自分自身や、自分の家族の人達が、加齢や病気、事故などによる障害、死亡という、いろいろなことが起きた場合、該当する方々の生活が苦しくなる場合がありますね。

このようなリスクへの備えを「社会全体で分担して支えていこう」という制度が「公的年金制度」です。

この制度は、事前にコツコツと保険料を納め、お金が必要になった場合に給付を受けることができるというシステムになっています。

公的年金の主な給付事項には、

・老齢給付

・障害給付

・遺族給付

の3つがあります。

公的年金には「国民年金・厚生年金・共済年金」の3種類があります。

国が運営する公的年金には、

・国民年金

・厚生年金

・共済年金

の3種類があります。

このそれぞれの年金には、職業等の加入する条件が決められています。

簡単にその条件をまとめてみると、

・国民年金:20歳以上60歳未満の日本国民、自営業、農林漁業、自由業、フリーター、学生、無職の人などが対象

・厚生年金:会社等の事業所で働いている人

・共済年金:国家公務員や地方公務員

となっています。

また、20歳以上60歳未満の、厚生年金や共済組合の加入者に扶養されている妻(夫)もはいることができます。

派遣社員の場合、年金の加入はできるの?

それでは、派遣社員の場合、年金の対象となるのでしょうか?前述しました情報をもとにまとめてみました。

派遣社員の方は、勤務形態の特性もあるため、年金加入について心配される方がいらっしゃいますが、派遣社員でも「厚生年金に加入できる。いや、加入しなければならない」のです。

少し前までは、派遣社員が厚生年金に入れるかどうかは、事業所の方針にもよるようだったようですが、今は、派遣社員の場合、所属する事業所は派遣会社ですが、ほとんどの場合は加入が必要になります。

派遣社員が厚生年金に加入する条件は?

しかし、派遣社員の場合、厚生年金に加入できる条件があるんです。

それは、「時間と期間」です。

「時間と期間」によって加入の是非が決まります。

前述しました条件から照らし合わせると、派遣社員が加入するべき年金は「厚生年金」です。

しかし、この場合、厚生年金に加入するためには、「労働時間と雇用期間」の2つの条件をクリアしなければなりません。

具体的に挙げてみると、

・労働時間:正社員の“4分の3以上”である

・雇用期間:“2ヶ月以上”である、もしくはその予定である

というところがポイントです。

この2つをクリアしていれば、たとえ派遣社員であろうとも厚生年金に加入する義務があります。

これは、例えば、初回契約時にこの条件にクリアしていない場合であっても、契約更新時に、これらの条件を満たす契約になれば、その時点から加入をしなければなりません。

また、派遣社員の方の次の様な働き方の場合も、厚生年金に加入をしなければなりません。

それは、

・1週間の労働時間が20時間以上

・雇用期間が1年以上予定されている

・給与が月8万円を超えている

・学生でない

・雇用保険に500人以上加入している企業で働いている

です。

派遣社員の方の場合、その人それぞれの雇用形態が異なりますので、これらの条件をしっかり押さえることが大切です。

派遣社員の年金の場合も「国民年金と厚生年金」の2階建構造

派遣社員として働く方は、「厚生年金」の加入が必要とお話しましたが、国民年金を基礎年金として、厚生年金対象者の方は、両方入ることになることは前述しました。

つまり、派遣社員でも「国民年金と厚生年金」の2階建構造になるというわけですね。

そのため、会社は、国民年金と厚生年金の両方を支払うことになるのです。

注意!派遣社員が厚生年金に加入できない場合もあるんです。

しかし、派遣社員が厚生年金に加入できないケースもあるんです。

それは、

1.日雇いの場合

日雇いの方の場合は、たとえ、常時の雇用者と同じかそれ以上の労働時間だったとしても、厚生年金に加入することはできません。

しかし、1ヶ月以上にわたって使用が続く場合には、1か月を過ぎた日から被保険者となることができます。

2.2ヶ月以内の短期雇用の場合

2ヶ月以内という「短期雇用契約」と決まっている場合も、厚生年金への加入はできません。

しかし、こちらも、所定の期間を過ぎて使用される場合には、その時から被保険者となることが発生します。

3.季節的な事業(4ヶ月以内)や臨時事業所(6ヶ月以内)などで働く場合

4.所在地が一定しない事業所で働く場合

この場合、たとえば、巡回興行のような、事業所の所在地が一定でない場合を言います。

生涯賃金に対する年金受給見込額はどれくらい?

将来、退職した後にどれくらい年金をもらえるのかについてご存じですか?

給与と異なり、分かりにくい部分でありますが、きちんと理解しておかないと大変なことになりかねないので、把握しておくことが重要です。

年金が受給できるようになるのは、生年月日などにより異なりますが、原則65歳からです。

以前は60歳から支給されていましたが、現在は65歳に引き下げられています。

次に理解しておいていただきたいのが、年金は2階建てになっているということです。

基礎年金として受け取ることができる「国民年金」と会社員や公務員の方のみがもらえる「厚生年金」の2層構造になっています。

この2つの合計金額が将来年金として受給できるのですが、この厚生年金部分があるかないかで大きく差が出ることになります。

1階にあたる基礎年金は、保険料の支払い月数により異なりますが、最大で年間約78万円となります。

1ヶ月あたり約6.5万円となりますので、1人が暮らしていく金額としては不十分と言わざるを得ません。

老齢厚生年金はこれまで賃金に応じて納めてきた保険料に応じて計算されますが、保険料は自分だけが支払っているわけではなく、企業も折半して同額を支払ってきているので、倍額を納めてきたことになります。

仮に平均月収(賞与を含んだ年収を1ヶ月で割ったもの)が43.9万円で40年間加入していた場合、月額約9万円の老齢厚生年金がもらえることとなり、さきほどの基礎年金の約6.5万円と合わせると1ヶ月当たり約15.5万円がもらえる計算となります。

繰り返しになりますが、もらえる金額は平均月収だけでなく、厚生年金の加入年数に応じて変化していきます。

加入期間が1年延びるごとに受給できる額は1年あたり1万~5万増えていきますので、なるべく長く加入しておくことが重要となるのです。

なお、受給開始は早めたり遅らせることも可能です。

65歳以上になっても年金は受給せず働き続けることを選べば、賃金を得つつ保険料を引き続き支払うこととなります。結果、受給総額を増やすことが可能になるのです。

厚生年金保険の加入義務がある事業所とは?

一定の条件を満たした事業所は、必ず厚生年金保険に加入する義務があります。

それは、

・法人事業所

・常時5人以上の従業員を抱える個人事業所(一部業態を除く)

です。

また、任意で厚生年金保険に加入することができる事業所としては、

・半数以上の従業員が、厚生年金に加入に同意した場合

があります。

厚生年金保険の加入義務がある被保険者の条件とは?

では、厚生年金保険に加入しなければならない従業員にはどのような種類があるのでしょうか。

それは、

・厚生年金保険に加入している事業所で雇用されている

・雇用形態が常時雇用となっている

・70歳未満である

また、アルバイトやパートの場合では、

・一般社員の勤務時間および労働日数の4分の3以上働いている

・週20時間以上働いており、1ヶ月の所定内賃金が88,000円以上である

・従業員数が501名以上の会社に勤めている

・学生ではない

・予定される雇用期間が1年以上であること

などです。

これらの条件を満たせば、たとえ年収が130万円未満であっても、厚生年金保険に加入しなければなりません。

ですから、アルバイトやパートだからと安心せず、当てはまるかどうかをチェックしてみてください。

派遣社員が悩む?「扶養以内で働くか扶養以外で働くか?」

派遣社員の方々の中には、年金や税金の関係で「扶養以内で働くか扶養以外で働くか?」という事に悩まれる方が多くいらっしゃいます。

扶養内で働くということは「税制上の扶養」と「社会保険上の扶養」の2つがあります。

ここでは、「社会保険上の扶養」でみてみましょう。

派遣社員の方にとって、社会保険は「厚生年金」になるわけですが、「社会保険上の扶養内で働くか否か」というのは、厚生年金の加入に大いに影響を及ぼします。

社会保険の扶養は、仕事の年収が130万円を超えると扶養からはずれます。

年収130万円は、月額が10万8334円になりますので、この金額を超えるお仕事に就いた場合は、社会保険の扶養をはずれることになり、厚生年金に加入することになります。

また、年収が130万円未満の場合でも、前述しましたように、派遣会社の従業員数や、勤め先の通常の労働者の労働時間・勤務日数によっては、就業と同時に、派遣会社の厚生年金に加入することになります。

ですから、これらの条件をしっかり頭に置いてお仕事を探したり、ご自分の働き方について相談にのってくれる派遣会社を探すことをおススメいたします。

ところで、社会保険に加入した場合、保険料の負担が増えるために、なんか損をした感じがすると言われる方がいました。

しかし、厚生年金に加入すると、将来の年金額に多いに影響があります。

そのため、将来を見込んで考えると、厚生年金の加入は「捨てがたいものである」と考えます。

一般的には、年収が150~160万円以上(月額12.5万円~13万円程度)になれば、扶養を外れても意外とメリットがあるようですよ。

ですから、もし、皆さんが扶養を外れて派遣社員としてお仕事をお考えなら、ご自身の生活設計をもとに、できるだけ、働く時間や期間を長くして働かれるのがお得のようです。

実際、求人情報を見ますと、派遣の仕事でも、パートタイムよりフルタイムのお仕事のほうが選べるお仕事の幅もかなり広がりますので、チェックしてみてください。

まとめ

このように、派遣社員の方にも、働き方によっては「厚生年金の支払いが義務つけられる」という事です。

派遣社員の場合は、その人の仕事時間や期間によって左右されますので、ご自分のライフスタイルに合わせた働き方を決めたら、厚生年金支払い対象かどうかを、必ずチェックしてくださいね。

ちなみに、年金の加入は国民の義務です。

私達は、20歳以上になった場合、誰もが年金に入らなければなりません。

ですから、「知らなかった」では済みませんので、きちんと、制度の種類や加入条件を理解して、年金加入をするようにしてくださいね。

参考サイト

参考サイト