【2021年】初めての確定申告。実例を見ながら作成方法を詳しく解説!

確定申告とは

確定申告とは、1年間の所得や経費などを計算して報告するもの。1年間に稼いだ金額を税務署に報告することで、次年度の納税額が決まります。

会社で雇用されている方は、会社で手続きを行う年末調整を行っています。確定申告よりも年末調整の方がなじみがある方が多いかもしれません。

確定申告を行わないと、いわゆる脱税の状態になってしまうので注意が必要です。稼いだ金額を申告して納税するのは国民の義務なので、確定申告の必要のある方は確定申告を行いましょう。

確定申告と年末調整の違い

確定申告と年末調整は、同じようにお金に関する手続きを行うものです。しかし、その人の状況によってどちらの手続きをするか変わるので、違いを理解しておくと便利です。

■確定申告

確定申告はさまざまな所得(不動産所得、事業所得など)を申告して、納税するための手続き。基本的に会社に雇用されている方は手続きの必要がなく、個人事業主やフリーランスの方が確定申告を行います。

■年末調整

年末調整は、会社に雇用されている方が行う手続きです。年末調整を行うことで払い過ぎていた税金の還付、足りない分の税金を徴収しています。名前の通り年末に行う手続きで、生命保険控除や住宅ローンの控除などを提出している方も多いと思います。

確定申告書Aと確定申告書Bの違い

確定申告には申告書の違いがあり、申告内容によって使用する用紙が変わってきます。考え方の目安として確定申告書Aが会社員、確定申告書Bが事業主やフリーランスの方が使用すると覚えておくと便利です。

■確定申告書A

確定申告書Aは、会社員が確定申告をする場合に使用されることが多いです。「あれ?会社員って確定申告をしないんじゃないの?」と思う方もいるかもしれませんが、住宅ローンや医療費の控除があるときなどに確定申告書Aを使用して確定申告を行います。

■確定申告書B

確定申告書Bは、会社員や個人事業主など誰でも使用できるのが特徴的。事業所得や不動産所得などや予定納税のある方など、さまざまなパターンで使用できます。

確定申告書Aも、確定申告B書も、最寄りの税務署や申告会場、相談会などで受け取ることができます。また国税庁のホームページからもダウンロードすることができます。ちなみに自宅にプリンターがない、またはインクが切れていたなんて場合は、コンビニエンスストアのマルチコピー機からプリントアウトすることもできます。ただしマルチコピー機を利用するには、ネットワークプリントサービスにあらかじめ会員登録しておくことが必要です。

確定申告のやり方・流れ

初めての確定申告だと手続きのやり方や流れがわからなくて、不安に感じたり悩んだりすることもあると思います。確定申告のやり方や流れがわからない方に、確定申告のやり方や流れを解説しているので参考にしてください。

■必要書類をそろえる

確定申告の手続きを始める前に、必要書類をそろえておく必要があります。必要書類は人によって違いますが、源泉徴収書や領収書などの書類が必要です。はんこや口座の情報も必要になるので覚えておくといいでしょう。

■帳簿の記載

必要書類がそろったら、書類をもとに帳簿を作りましょう。帳簿では売上や経費などのお金の流れを記録して、確定申告に利用します。帳簿や書類は一定期間の保存の必要があり、ものによって5~7年ぐらい保存しないといけません。

■確定申告書類を作成

書類と帳簿を用意したら、その内容をもとに確定申告書類の作成を進めていきます。自分で手計算しながら書類を作成していく、確定申告ソフトを使用して作成するなど、自分で書類を作成すると書類作成の費用を抑えることができます。

しかし確定申告はさまざまな知識が必要なので、初めての方だと書類作成が難しいと感じることもあると思います。そんな方におすすめなのが税理士に確定申告を依頼すること。専門家の税理士に依頼すれば、書類作成で困ることは少なくなるでしょう。しかし税理士に依頼すると費用がかかるのも頭に入れておかないといけません。

■納税する

確定申告の書類を提出後、納税の必要がある方は納税を行いましょう。納付方法にはインターネットバイキングや預金口座からの振替、クレジットカードなどたくさんの支払方法があるので、好みの方法で納税します。税金が還付される方も、確定申告の書類を提出後に還付されます。

確定申告の提出方法・期間と期限

確定申告の書類の提出方法には、さまざまなパターンがあるのでご紹介します。あなたに合っている方法で行うといいでしょう。

■確定申告の提出方法

確定申告の提出方法は、税務署に直接持っていく、郵送する、税務署の時間外収集箱に投稿する、e-Taxを利用するなどがあります。

初めての確定申告でどのように手続きしていいかわからない方は、税務署に書類を直接持っていくのがおすすめです。税務署にいけばわからないことを質問して解決できるので、足を運ぶといいでしょう。

確定申告書は信書にあたるので、郵送するさいは信書便として発送する必要があるので注意が必要です。

■確定申告の期間・期限

確定申告を行う期間は、2月16日から3月15日までの期間に毎年設定されています。それぞれの日付が

土日祝日の場合は、それぞれの後ろの平日に日付をずらして対応します。

(例)2月16日(日)~3月15日(日)の場合→2月17日(月)~3月16日(月)に変更

日にちに多少のずれがあることもありますが、おおまかな期間は毎年変わりません。しかし2020年はコロナウィルスの影響により、確定申告の期限が伸びています。このように確定申告の期限が伸びることは基本的にはないので、期限内に手続きを行えるように準備しておきましょう。

青色申告と白色申告の違い

聞いたことのある方もいるかもしれませんが、確定申告には青色申告と白色申告という申告方法の違いがあります。それぞれにメリットがあるので、お好きな申告方法を選ぶのがおすすめです。

■青色申告

青色申告は申告の手続きが複雑、開業届の提出や青色申告の承認申請などの手続きが必要な申請方法です。複式簿記で帳簿をつける必要もあり、なにかと手間がかかるのが青色申告だといえます。

手続きが複雑な青色申告ですが、その分メリットも多くあります。そんな青色申告の最大のメリットは、最大で65万円の特別控除。青色申告にするだけで収入から65万円を引いて計算できるので、減税することが可能です。

また赤字を3年間繰り越ししできるのも大きなメリット。1年目と2年目に合計で300万円の赤字がでても、3年目で300万円の黒字を出せば1年目と2年目の赤字を繰り越せます。

白色申告の場合、赤字は一部しか繰り越せません。青色申告にすれば、赤字から黒字になったときの節税効果が大きいです。

ほかにも家族の給与を必要経費にできたり、家賃や光熱費などの一部も経費にできます。青色申告にすると優遇されるものが大きくなるのでおすすめです。

■白色申告

白色申告は、なんといっても手続きが簡単なのがメリット。開業届の提出や青色申告の承認申請などを行わなくていいので、青色申告よりも手軽に手続きできるでしょう。簡易帳簿で手続きできるのも、確定申告が苦手な方にとってのメリットです。

しかし白色申告だと、青色申告のような控除を受けられないというデメリットがあります。確定申告で少しでも節税したいと考えているなら、青色申告で手続きするのがいいでしょう。

手続きが苦手な方は、専門家である税理士に任せるのもいいと思います。費用はかかりますが、その分さまざまな控除を受けられるので、税理士にお願いする費用よりも控除の金額の方が大きくなることも多いでしょう。

毎年2月~3月に申告する確定申告。

必要な書類の準備はもちろんですが、書き方で迷う事も少なくありません。

今回は、実例を見ながら説明します。

確定申告が必要な人

初めに、自分の収入が確定申告の対象なのか確認する必要があります。会社員の方は基本的に確定申告の必要がありませんが、事業をしている方や副業をしている方などは確定申告をする必要があります。

■個人事業主

個人で事業を行っている個人事業主やフリーランスは、業務で得た収入を申告する必要があります。会社員のときは会社で手続きをしていたので、年末調整の書類を提出するだけでよかった人も多いと思います。しかし個人で仕事をおこなうようになると、収入の申告を自分で行う必要があります。

■複数の勤務先で働いている

複数の勤務先で働いている場合、源泉徴収を多く払っている可能性があります。2ヶ所以上の会社から給与をもらっているので、税金を多く払っている可能性があります。給与所得を2ヶ所以上の会社からもらっている人は、確定申告をするのがおすすめです。

■副業で年間20万円以上収入がある

副業で年間20万円以上の稼ぎがある方も、確定申告をする必要があります。最近では多くの副業があり、年間20万円以上稼ぐことが難しくなくなっているので、当てはまる方がいると思います。副業で20万円以上稼いでいる方は、確定申告の必要があるので覚えておきましょう。

ちなみに副業で20万円以上というラインは、給与所得と退職所得以外の所得(事業所得、不動産所得など)が対象。つまりアルバイトやパートのように雇用されている副業の場合、年間20万円以上というラインは適用されません。

■住宅ローン控除(初年度のみ)や医療費控除

住宅ローン控除や医療費控除のように年末調整で申請できないものに関しても、確定申告をしないといけません。住宅ローン控除は初年度のみ確定申告をすれば、次年度からは年末調整で対応できます。

■会社員でも確定申告が必要なケース

会社員でも確定申告が必要、または確定申告をしたほうがおトクなケースがあります。

□給与が2,000万円越えている場合

□2か所以上から給与をもらっている場合

□本業以外の、副業などによる所得が20万円を超えている場合

□投資信託や株式売買などによる利益や配当所得がある場合

※源泉徴収ありの特定口座を利用していれば不要です。

※NISA口座またはつみたてNISA口座の場合は不要です。

□不動産による所得がある場合

□年末調整が受けられない場合(年途中の退職などによる)

□医療費控除を受ける場合

□特定支出控除を受ける場合

□雑損控除を受ける場合

□住宅ローンを組んだ場合(組んだ年に1度だけ)

□ふるさと納税や寄付などを行っている場合

最初の4つは、所得があることに対しての申告です。

支払うべき税金があれば当然納税が伴います。

残りの4つは、すでに納めた税金に対して、払いすぎた税金を返してもらうという趣旨のものです。還付金が受け取れる可能性があるため、面倒だと思ってもやっておくことをおすすめします。

2021年度の確定申告のポイント

◆期間をチェック

確定申告を行う期間は基本的に毎年同じです。

前年分の確定申告を翌年の2月16日から3月15日に行うことになっています。

もしこの日付が土日にあたる場合は、後ろの平日にずらして行われます。

ここで気をつけたいのが、2021年に実施された2020年の確定申告は、新型インフルエンザ等対策特別措置法に基づき、申告期限が4月15日に延期されていたことです。

この延期は、あくまでも特別措置であり、2022年に行う2021年度の確定申告でも特別措置がとられるかは未定です。

昨年の例で言うと、2月2日という確定申告期間スタート間際に国税庁より発表をされたので、2022年になったら国税庁のHPをチェックするようにしましょう。

延期されることを見込んで、日々の帳簿付けをさぼっていると慌てることになるので、青色申告を行う方は前もって準備を始めたいですね。

◆確定申告が必要かをチェック

そもそも自分が確定申告する必要があるのかを、事前にチェックしておきましょう。

個人事業主や副業で20万円以上の稼ぎがある方は基本的に確定申告が必要です。

また、2箇所以上に勤務しているという方は税金が戻ってくる可能性があるので、確定申告をおすすめします。

◆最大限控除を受けよう

青色申告を行っている方は、これまで65万円の控除を受けることができましたが、令和2年分より、基礎控除が10万円引き下げられたと同時に、青色申告控除が55万円に引き下げられています。

しかしe-TAXで行うと引き続きが65万円の控除を受けられるのです。

結果、納める税金が少なくなるということ。

令和2年分はなんとなくいつも通りに確定申告をしてしまった方も、ぜひ今年こそはe-TAXに切り替えましょう。

なお、令和2年分から「ひとり親控除」が始まりました。さまざまな条件がありますが、適用されれば35万円の控除を受けることができます。

このように新たな控除が新設されたり、内容が変更されたりするので、国税庁のHPや解説サイトで定期的にチェックすると良いでしょう。

【確定申告書作成】

自宅にPCがある方は、自宅で簡単に作成する事ができます。

※申告は自宅・税務署・確定申告会場など、ご自身の好きな場所で出来ます。

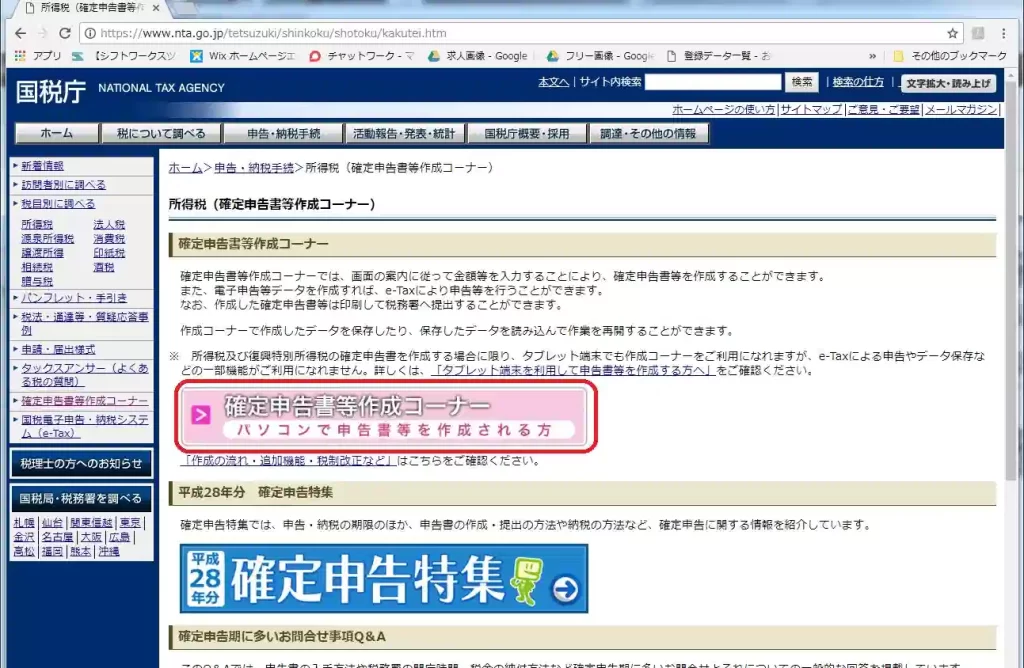

①国税庁の確定申告等作成コーナーにアクセスしましょう。

https://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/kakutei.htm

②確定申告書等作成コーナーをクリックして、作成スタート。

■確定申告を手書きで作成する方法

確定申告の書類は手書きで作成することも可能です。

ただしその場合は、申告書を手に入れることが必要です。

最寄りの税務署でももらうことができますし、各市区町村などに設置される確定申告会場や相談会などでも手に入れることが可能です。税務署は市ごとに必ずあるわけではありませんので、市の施設や民間の会場を借りて申告会場や相談会場が用意される場合もあるのです。

もっとも簡単なのは、国税庁のホームページからダウンロードする方法です。

マイナンバーカードの記載が必要になるなど様式が変わる場合がありますので、年度ごとに必ず確認を行うようにしましょう。

■確定申告ソフトを利用する方法

確定申告ソフトを使って書類を作成することも可能です。

ソフトはいろいろありますが、『やよい』『freee』『MoneyForward』などが有名です。

簿記の知識があまりなくても簡単に入力できるというだけなく、自動記帳や自動仕分けを行ってくれるなどサポート機能が充実していたり、スマホで確定申告を完結させられるなど時間の短縮が図れるようになっています。

また、有料のものであればサポートサービスもついているので、途中つまずいても安心です。

さらに、最近ではこれらのソフトがクラウド化されており、リモートでの入力も可能になっています。別の担当者が入力ということが可能なのはもちろん、事業が大きくなった場合、経理や確定申告を業務委託し入力してもらうことも可能です。

スマホで確定申告する方法

最近、スマホで確定申告ができるようになったということを、TVCMなどによりお知りになった方も多いと思います。確かに、マイナンバーカードを読み込むことができるスマホを使えば、申告書の作成だけでなくe-TAXにより送信(提出)までを行えるようになりました。

しかし、2019年の開始以来、できるものが徐々に増えている段階であり、2021年の確定申告においては、「個人事業主の確定申告」にかんしては、スマホで完結できないことに注意が必要です。

たとえば、あなたがサラリーマンなどの給与所得者でありつつ副業をしていて雑所得を得ているといった場合は、スマホで確定申告を行えますが、事業者となっていて事業所得がある場合や、不動産所得がある場合は、今のところパソコンを使って、国税庁の確定申告書等作成コーナーで書類の作成やe-TAXを行う必要があります。

なお、有料の会計ソフトを利用している場合、事業者所得もそのソフトが提供しているアプリでできる場合もありますので、どうしてもスマホで事業者所得の書類作成や確定申告を行いたい場合は有料サービスを利用しましょう。

さて、サラリーマンの雑所得などをスマホで確定申告をする際は以下の準備が必要です。

〇スマートフォン

〇e-TAXを行うためのIDとパスワード(事前に税務署に出向いて発行してもらう)

またはマイナンバーカード(マイナンバーカードを利用する場合は、マイナンバーカードを読み取ることができるスマートフォンである必要があります)

〇源泉徴収票…紙自体の提出の必要はありませんが、給与支払額や源泉徴収額を入力する画面があります。

〇経費にかんする領収証または、経費がわかるデータ

スマホで確定申告を行う場合、どのように進んでいけば良いのか不安に思う方もいらっしゃることと思いますが、質問に対し「はい」「いいえ」で進んで行ったり、該当の金額を順番に入れていくだけなので、特段難しいことはありません。

パソコンを使って確定申告書を作成したことがある方ならば、スムーズに進めることができるはずです。

それでも不安だという方は、国税庁のホームページでスマホの画面遷移が紹介されていますので、そちらを参照すると良いでしょう。

※出典;国税庁

また、画面途中で分からないことがあった場合は、多少待たされますが、電話でのサポートも用意されています。

③画面の手順に従って、提出方法や必要事項を入力します。

④申告に必須な書類は、所得税の確定申告書・収支内訳書の2つです。必ず作成しましょう。

消費税は年間1,000万円以上の売り上げがある方、贈与税は年間110万円以上贈与された方が対象です。(配偶者からなど特例が適用され納税額がゼロになる場合でも、申告は必要です。)

基本的には、画面の順番に従って必要な情報を入力していけばOKが、始めて確定申告をする人は『白色申告書』※1という申告書になりますので、ここは覚えておきましょう。

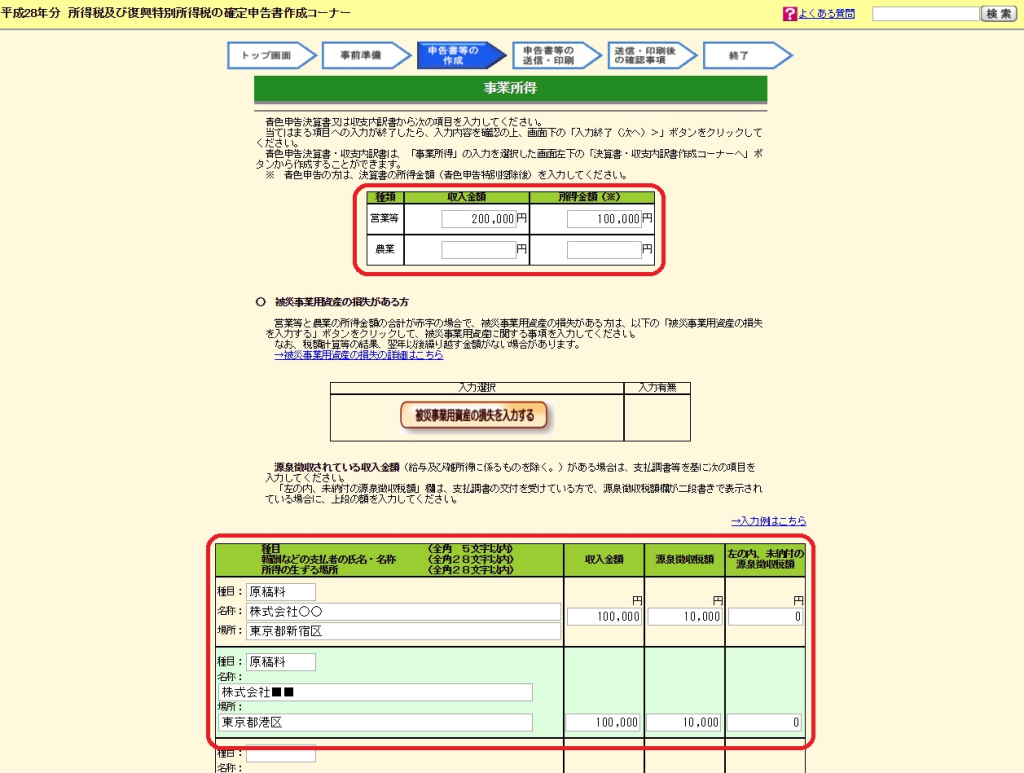

今回は、事業所得として申告するケースを例としてご紹介

職種:Webライター 請負企業:2社 の場合

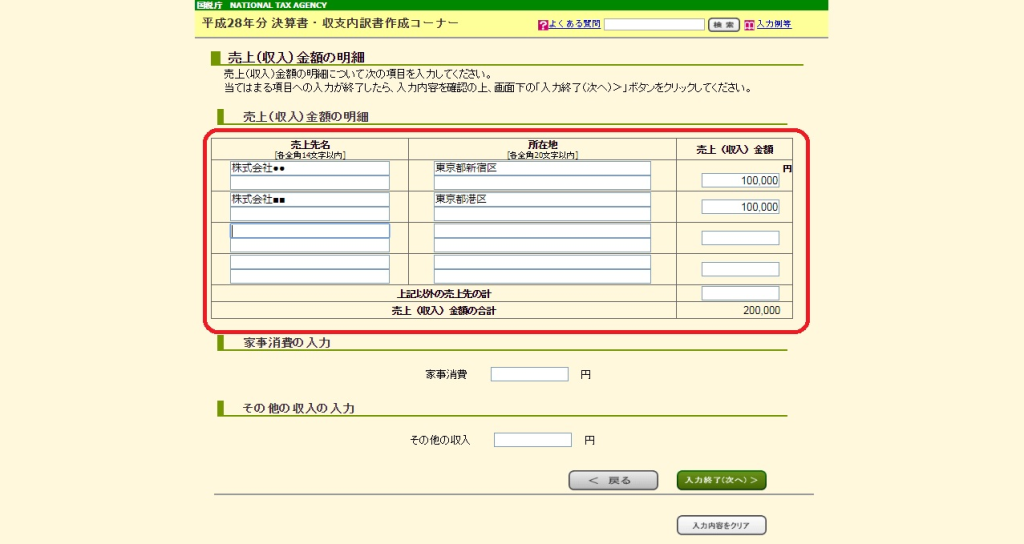

■収支内訳書

・売上金額

会社から発行される支払調書などを確認しながら、会社ごとに総売上額のみを入力します。

確定申告時の注意点

確定申告をする際に注意したい点がいくつかありますのでご紹介していきます。

1:経費の領収書等は手に入れておく

確定申告をする際に一気に入力する方も少なくないと思いますが、経費の領収証は日頃から揃えておくことをおすすめします。

備品などを購入した際の領収証は、商品と一緒についてきたのであれば、都度ファイリングをしていけばよいのですが、最近では必要に応じてダウンロードしなければならないところも増えてきています。

領収証がないと、いざ確定申告をするときに記入漏れし忘れたり、記載しようとして領収書をダウンロードしようとしていても期限が過ぎていてダウンロードできず経費として計上することを断念せざるを得ないなんて可能性もあります。

また、支払い日にかんしても、クレジットカード払いの明細のペーパレス化がすすんでいるため、いつ支払いになったのか分からなくなってしまう恐れも。

ふだんから領収証や明細書は揃えておくようにしましょう。

2:会計ソフトやWebサービスを活用する

受注件数が増えたり、複数から契約を請け負うなどで取引数や種類が増えると、仕分けが複雑になります。

なかなか金額が合わず、確定申告自体に時間をとられる恐れもありますし、ミスをしてしまう可能性だってあります。

結果、後日訂正のため再提出したり、仕事に時間をかけられず収入が減ってしまっては、かえって損をすることになりかねません。

そのため、忙しい個人事業主やフリーランスこそ、有料でも自動計算をしてくれる会計ソフトやオンラインサービスの活用をおすすめします。

確定申告をしない場合の罰金・罰則

確定申告をしないと、どのような罰金や罰則があるのでしょうか。

確定申告といっても、医療費控除やふるさと納税や寄付を行った場合の控除、または住宅ローン控除を確定申告しなかった場合はとくに罰則はありません。むしろ、還付金が受け取れないというデメリットが発生します。

一方で、本来であれば確定申告すべき収入や納めるべき税金があるのにも関わらず確定申告をしなかった場合には罰則があります。

とはいえ、原則刑事告発されたりするのではなく、ペナルティといったものです。

1:無申告加算税

申告をしなかったことに対するペナルティで、最高税率20%が請求されます。

具体的に言うと、50万円までに対しては15%、50万円を超える部分は20%の割合を乗じて計算され、税金に加算されることになります。

ただし、申告をしていないことを指摘される前に、「期限後申告」を行った場合は、5%で済みます。一方で調査通知をされてから調査される前に期限後申告を行った場合は50万円までに対しては10%、50万円を超える部分に対しては15%の割合に乗じて計算されます。

※出典:国税庁「加算税制度(国税通則法)の改正のあらまし」

2:延滞税

確定申告を怠り、かつ、期限後申告書を行った結果、納めるべき税金があった場合は、延滞税がかかります。

延滞税は最大で年間14.3%ですが、本来納めるべき期限(法定納期限)の翌日から実際に納付する日までの日数に応じて計算するうえ、計算割合も変わります。そのため、締め切り後に慌てて自分からすぐに申告・納税したのと、税務調査が入ってから申告・納税したのでは、まるっきり金額が変わってくるのです。

本来であれば期限内に申告し納めていた金額なので、その後ばれる前に納めたのか、ばれてから納めたのかにかかわらず、単純に遅くなった分の延滞料金がかかると考えてください。

実際の計算は以下のとおりです。

—————————————————————————————————————————-

A:法定納期限の翌日から2月を経過する日まで…年7.3%

※ただし、令和3年1月以後の期間は、年7.3%、または「延滞税特例基準割合+1%」のいずれか低い割合となります。ちなみに、令和3年1月1日から令和3年12月31日までの期間は、年2.5%となっています。

B: 法定納期限の翌日から2月を経過した日以後(A以降)…年14.6%

※ただし、令和3年1月1日以後の期間は、年14.6%と「延滞税特例基準割合+7.3%」のいずれか低い割合となります。なお、具体的な割合は、次のとおりとなります。

令和3年1月1日から令和3年12月31日までの期間は、年8.8%

—————————————————————————————————————————-

2か月以内の場合はAのみで、それを超えた場合は、A+Bが延滞税ということになります。

3:青色申告控除額の減額

青色申告を行うと最大で65万円の特別控除を受けることができますが、確定申告をしなかった(遅れた)年は、その控除額が最大10万円に減額されます。

控除が減額されるということは、納税額もあがることになるので、前述の2つに加えてトリプルパンチとなります。

なお、もし2年連続で提出をしなかった(遅れた)場合は、青色申告の承認も取り消されることになるので注意が必要です。

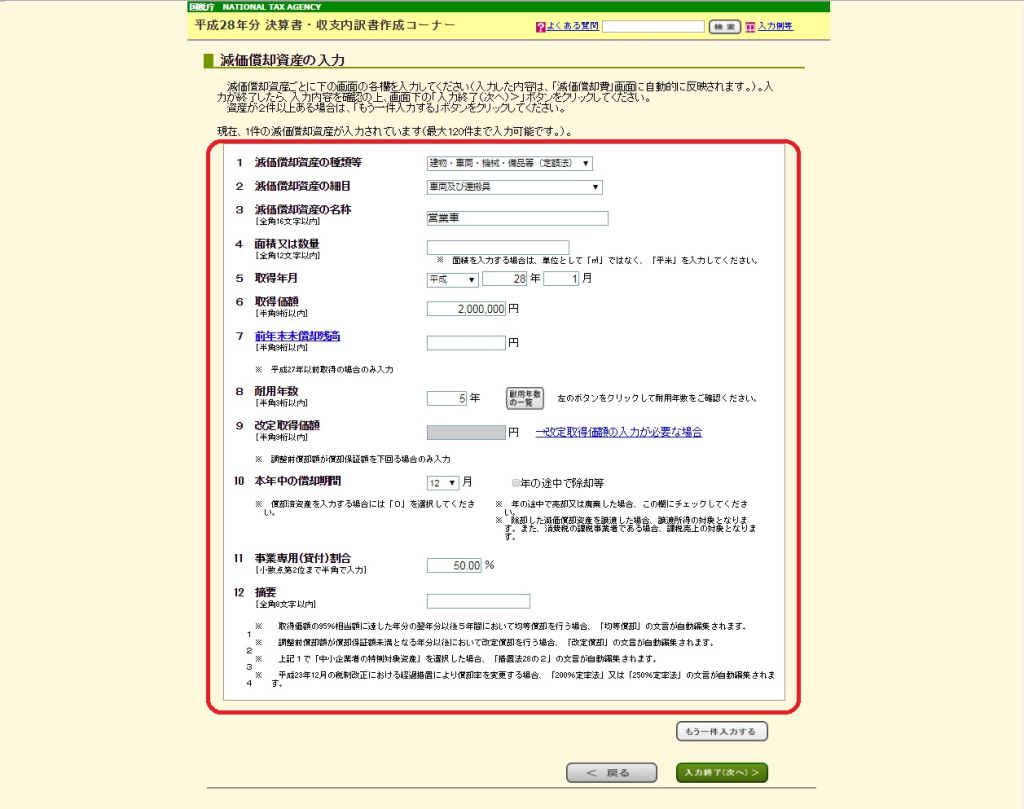

・減価償却

資産の種類・取得金額・年月・償却期間・割合を入力すれば自動的に金額が出ます。

前年も償却している場合は、前年の残高も入力します。

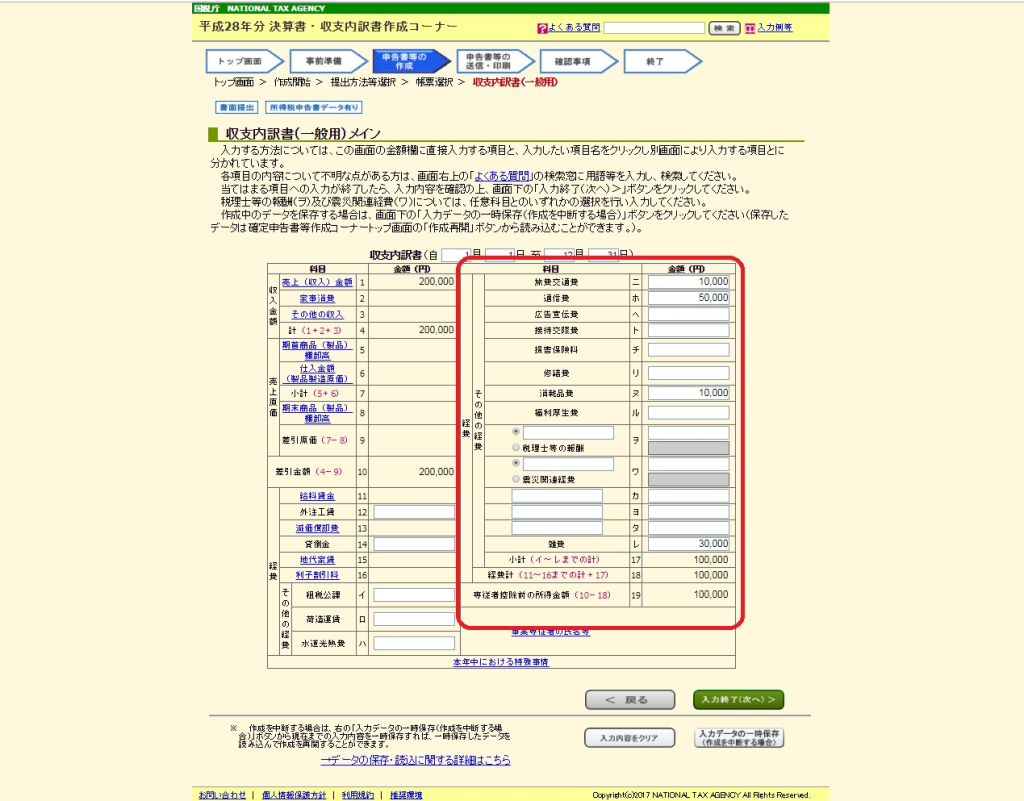

・経費

1年分の経費を科目別に計算して、入力します。

科目に無いものは、雑費としてまとめて入力しますが、必ず領収書・レシートはまとめて保管しましょう。

減価償却は自分で計算した金額を入れてもOKですが、自信が無い場合は自動計算を使いましょう。また、購入した際の書類は必ず保管してください。

経費は、領収書やレシートなどがないものは計上できません。

水道光熱費も必ず請求書などを取っておきましょう。

■確定申告書

・収入金額・所得金額入力

事業所得として入力します。

注意:社員やパートなど、Wワークをしている場合は会社で年末調整をしているので雑所得で入力します。

収支内訳書で収入から経費を引いた所得が出ていますので、その金額を入力します。

支払調書などに源泉徴収税額が記載されている場合は、その金額をそのまま入力します。

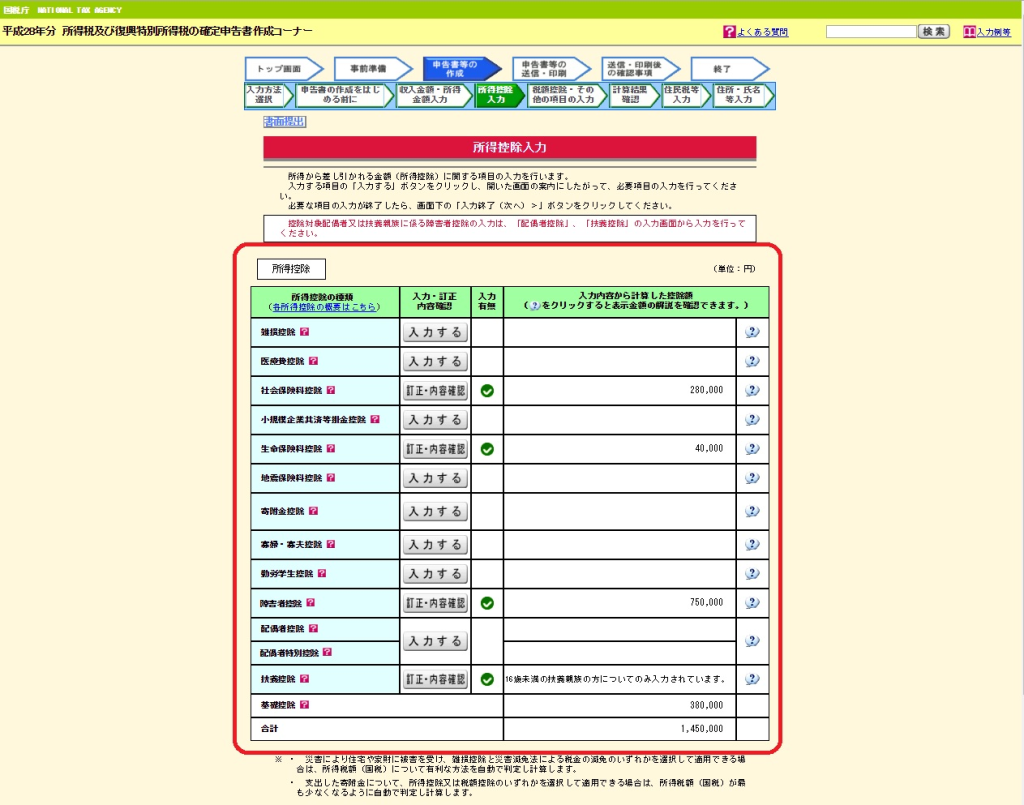

・所得控除入力

医療費・社会保険料・生命保険料・障害者控除・扶養控除などはこちらから入力します。

基本的には、この2項目を漏れなく入力できればOKです。

全ての入力が終われば、送信または印刷をして提出で終了です。

【控除を受ける為の必要書類】

所得控除を受ける為には、必ず証明する書類が必要になります。

病院・企業・市区町村などから発行される領収書になりますので大切に保管しましょう。

社会保険料は、国民健康保険・国民年金が主になるのでそれぞれの領収書でOKです。無い場合は市区町村の窓口に相談しましょう。

個人で社会保険に加入している場合は、社会保険事務所に確認しましょう。

※障害者控除は、障害者手帳があればOKです。

申告書の作成は、収入金額と控除・経費となる金額が分かる書類だけあれば、画面を見ながら入力するだけで自動計算されますので、初めて申告する人でも簡単にできます。

それでも不安(>_<)という人は、税務署に電話相談するといいですよ。

各都道府県の相談窓口

https://www.nta.go.jp/shiraberu/sodan/sodanshitsu/9200.htm

税理士への相談は有料ですが、税務署は無料で何度でも相談する事が出来ます♪

※1 確定申告には白色申告と青色申告※2の2種類があります。

※2 青色申告は、控除額が最大65万円と節税面で大きなメリットがある申告ですが、対象となるのは事業所得・不動産所得・山林所得がある人に限られており、事前に「開業届」と「青色申告承認申請書」を税務署に提出する必要があります。

また、白色申告とは違う帳簿の付け方と提出が必要です。

【国税庁HP】

https://www.nta.go.jp/taxanswer/shotoku/2070.htm

個人事業主・フリーランスが確定申告で節税するポイント

個人事業主やフリーランスが確定申告で節税するポイントは2つあります。

1:経費を必ず計上する

所得税は所得に対してかかるものですので、所得を減らせば、納めなければならない所得税も連動して減ることになります。

とはいえ、収入(入ってきた売上)を減らすことはできませんから、経費を計上してできるだけ所得を減らすということが重要になるのです。

なお、経費とは、その売上のためにかかった費用のことです。

事業を行うのにあたり借りている事務所があればその賃貸料を、特定のパソコンソフトを購入したのであれば、その購入費用を経費としてあげることができます。

なお、自宅を事務所としている場合、光熱費の一部を経費としてあげることができます。

厳密にいうと、1日あたり仕事に使っている時間分で計算することが必要ですが、1日8時間仕事をしたとして3分の1なのでおよそ3~4割程度と考えると良いでしょう。

2:控除を積極的に活用する

確定申告には青色申告と白色申告の2つの方法がありますが、青色申告であれば最大で65万円の控除が受けられます。

青色申告を行うには、開業届けや青色申告申請書を事前に提出する必要があります。

また複式簿記での記帳を行う必要が出てくるので難易度は確実にアップします。

とはいえ、経費と同じように課税対象額を減らすことができ、結果として納める税金を節約することができるので、ぜひチャレンジしたい方法と言えます。

副業・在宅ワークをお探しの方はコチラから