住民税はいくら?いつ納めればいい?計算方法と年収別シミュレーションを紹介!

そもそも住民税とは?

そもそも住民税とは、地方税の一種です。所得税が国に収める税金であるのに対し、住民税は都道府県や市区町村に収めるものです。

「道府県民税(東京都は都民税)」、「市町村民税(東京都は区市町村民税)」からなり、それぞれ税率が定められています。

とはいえ、実際に徴収されるのは1つからであり、まとめて徴収されます。

ちなみにこれらの税金は、教育や福祉、救急、ゴミ処理といった身近な公共サービスのために使われています。

なお、住民税には、個人が負担する「個人住民税」のほか、会社などの法人が負担する「法人住民税」がありますが、本記事では前者の個人住民税に関して解説をしていきます。

参照URL:財務省「Q&A ~身近な税について調べる~」

住民税の税率とは?

住民税は、道府県民税(都民税)と市町村民税(区市町村民税)からなり、それぞれの税率が決められています。

そして、それぞれ、「所得割」と呼ばれる部分と「均等割」と呼ばれる部分とで計算されます。

下記の表は東京都民の場合の住民税です。

この所得割は、前年度の所得に対して計算されます。

逆に言うと、今年の所得は来年の住民税に影響してくることになります。

いっぽうで均等割は、所得額にかかわらず一定額です。

所得税の場合は累進課税なので、これは住民税特有の計算方法と言えます。

たとえば、300万円の所得があった方の場合は、300万円の10%である30万円と均等割の5,000円をプラスした30万5,000円が課税されることになります。

なお、税率や課税、非課税となる条件はお住まいの自治体によって多少異なる可能性がありますので、詳しくは自治体のホームページなどでご確認されることをおすすめします。

住民税が免除される対象の人は?

住民税を納めなくていいケースは「免除」によるものと「非課税」によるものがあります。

免除とは、全額もしくは一部を免除する制度で、次に該当する人は申請することにより減免を受けられます。

1.生活保護を受けている場合

2.不時の災害で被災した場合

3.引き続き3カ月以上失業している場合

4.当該年中の所得の見積額が前年中の所得の2分の1以下に減少した場合

5.本人または生計を一にする親族などが傷病のため多額の医療費を支払った場合

非課税は、前年の所得が低いために納税の基準に達しなかった人が対象で、次のようなケースが該当します。

1.生活保護法による生活扶助を受けている場合

2.障がい者や未成年者、寡婦・寡夫で前年中の合計所得金額が125万円以下の場合

3.前年中の合計所得金額が35万円以下の場合

「3」のケースは、扶養家族がいる場合は、次の計算によります。35万円×(控除対象配偶者+扶養親族数+本人)+21万円

住民税の非課税については、前年の所得金額が大きな要素となりますが、次にあげる項目は所得の計算には含まれません。

1.障害年金や遺族年金

2.雇用保険の失業給付金

3.職業訓練受講給付金(ただし訓練生活支援給付金は課税対象)

4.生活保護の給付金

5.通勤手当(ただし月額15万円まで)

6.相続や贈与によって得た資産(ただし相続税や贈与税の課税対象)

住民税の非課税ラインはいくらから?

それでは住民税の非課税ラインはいくらなのでしょうか。結論からいうと、年収100万円です。

と言うと、住民税の非課税が「前年中の合計所得金額が35万円以下の人」という説明と整合しないのではないかと感じる人もいるでしょう。

実はこの二つの説明はまったく矛盾しません。所得と住民税の算出根拠になる課税所得は次の算式で求めるからです。

所得=給与-65万円(給与所得控除)

課税所得=所得-35万円(基礎控除)

つまり住民税でいう所得とは、給与所得控除の65万円を差し引いた額なのです。このため給与が100万円以下であれば、所得は35万円以下になります。ここから基礎控除35万円を差し引くと課税所得はゼロ円になるために、住民税が非課税になるのです。

住民税の計算方法とは?

では、自分の住民税がいくらになるのか、6つのステップに分けて確認していきましょう。

▷Step1:年間の総所得を計算する

最初に、自分が1年間に得た総所得を割り出します。

サラリーマンやパートの方などで給与所得を得ている方の場合、会社から渡される源泉徴収票に掲載されている金額になります。

副業で2箇所から給与所得を得ている方は、それを合算した金額となります。

個人事業主や自営業の方は、以下の金額です。

1年間の総所得金額 = 収入 – 経費

経費とは仕入れや仕事で使用する備品等にかけたお金です。

総所得は、売上げからその経費を引いた金額のことです。

個人事業主も自営業の方も毎年確定申告をしていると思いますが、そこに記載した総所得に対し、住民税を計算することになります。

▷Step2:所得控除を算出する

所得控除とは、要件を満たした場合に合計所得から一定額金額を引いてくれる制度のことです。

住民税も、所得税と同じように各種控除が用意されています。

・基礎控除

・社会保険料控除

・配偶者控除(ただし、一方が配偶者控除を適用していた場合、もう一方は適用されない)

・配偶者特別控除(ただし、一方が配偶者控除を適用していた場合、もう一方は適用されない)

・扶養控除

・寡婦控除

・ひとり親控除

・障害者控除

・生命保険料控除

・地震保険料控除

・小規模企業共済等掛金控除

・医療費控除

・勤労学生控除

・雑損控除

▷Step3:課税所得を算出する

次に、課税されるべき所得額(課税所得)を計算します。

課税所得=年間の総所得–各種控除

▷Step4:所得割を計算する

課税所得が出たら、具体的に所得割を計算していきます。

課税所得額✕10%=税額控除前の所得割額

▷Step5:税額控除を計算する

算出した所得割から税額控除を引き、最終的に課税される所得割を計算します。

税額控除とは、所得からマイナスされる所得控除とは異なり、算出された税額からダイレクトにマイナスされるので、課税額に大きな影響を与えることになります。

税額控除前の所得割額-税額控除の額=税額控除後の所得割額

なお、税額控除には以下のようなものがあります。

・住宅借入金等特別税額控除

・寄附金税額控除

・配当控除

・配当割額及び株式譲渡所得割額の控除

・外国税額控除

・調整控除

▷Step6:均等割を加算して合計金額を足す

Step5で算出した税額控除後の所得割額に均等割をプラスすると、最終的にあなたが支払うべき住民税を割り出すことができます。

税額控除後の所得割額+均等割額=住民税の額

〇総所得が200万円の場合〇

それでは、総所得が200万円、所得控除が80万円で税額控除が特にない方の場合、住民税がいくらになるのか、計算していきましょう。

課税所得額:200万円(年間総所得)-80万(所得控除)=120万円

所得割:120万円✕10%=12万円 ※税額控除はなし(調整控除もなしで計算)

均等割:5,000円

住民税:12万円+5,000円=12万5,000円

住民税はいつ支払うもの?

住民税はいつ支払うものなのでしょうか。

所得税の場合、サラリーマンやパートなどの給与所得者は毎月源泉徴収(天引)されていますし、自営業の場合は確定申告後に振替納税するか、速やかに納めます。

これは所得税が申告納税方式であるためです。

本人、または企業が所得に応じた所得税を自ら計算し、申告、納税を行うといったものです。

一方、住民税の場合は賦課(ふか)課税方式をとっており、地方自治体が納めるべき税金を計算し納税者に通達する形をとっています。

納税者は、通知がきて始めて支払いを行えることになるのです。

しかも、前年度の所得に対してその年の納税額が計算されますので、確定した金額ということになります。

所得税は毎月その月の給与額に応じた金額が源泉徴収されるので、年末、最終的に年間所得が決定した時点で過不足が生まれることが一般的です。

その際、各種控除額も合わせて行うのが年末調整というわけです。

繰り返しになりますが、住民税は前年度の所得に応じた確定した金額を支払うので、この年末調整が不要となります。

なお、住民税を支払う方法やタイミングにはいくつか種類があります。

ざっくり言うと、個人事業主または自営業なのか、サラリーマンなのかによって方法やタイミングが変わります。

また、退職する方、海外に移住する方などにかんしても方法が異なるので、それぞれ説明していきたいと思います。

▷サラリーマンの場合は「特別徴収」となる

特別徴収とは、雇用主である企業が従業員の給与から天引きし、本人に代わって納める方法です。

所得税と同様に源泉徴収をするスタイルです。

従業員から見ると、給料日に所得税も住民税も納めているといった印象になるでしょう。

実際には企業が、給与を支払った翌月の10日までに各区市町村に支払います。

給与は原則毎月支払われるので、1年間の住民税を12回に分けて支払うことになります。

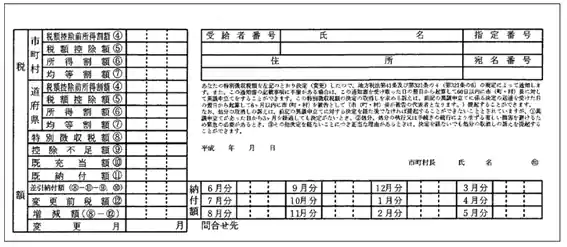

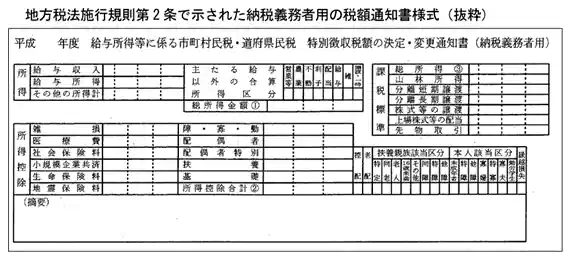

なお、住民税がいくらになるかは前年の所得に対して計算されますが、毎年6月に更新され住民税決定通知書として送付されます。

ただし、休職していたり特殊な雇用契約の場合で源泉徴収ができない場合、直接本人に送付される場合もあります。

なお、住民税決定通知書とは以下のようなものになります。

▷普通徴収

個人事業主やフリーランス、自営業の場合は、本人が自分で区市町村に納税を行います。

これを普通徴収といいます。

サラリーマンやパートで特別徴収の対象とならない方の場合も同様に普通徴収となり、自分自身で納税を行います。

住民税がいくらになるかは、毎年5~6月に前年の所得に対し計算され、その年の納税額が記載された納付書が郵送で届けられます。

毎月源泉徴収される特別徴収とは異なり、支払い回数は4回で、6月、8月、10月、1月と決められています。

特別徴収と比較し回数が少ない分、たとえ課税額が同様でも、1回に支払う金額も大きくなるという特徴があります。

たとえば、住民税が24万の場合、特別徴収の場合は毎月2万ずつ引かれるといった計算になりますが、個人事業主などで普通徴収となる場合、1回あたり4万の納税を行うことになります。

したがってトータルでは同じ金額でも、「住民税が高くて・・・」などという感覚をいだくかもしれませんね。

毎月所得が発生する場合は上述のとおりですが、退職したときや海外に住んでいる場合はどうなるのかについても説明していきます。

▷退職した場合

退職した場合、住民税の支払い方法には3パターンあります。

・転職先があり続けて働く場合

転職する際に手続きすれば、同じく特別徴収での納税が可能です。

本人から申し出ないと適用されず、以下の2つのいずれかの方法となります。

・6月1日~12月31日の間に退職する場合

退職する前は源泉徴収ですが、それ以降の金額については、後日送付される通知に従い普通徴収で納めることになります。納付のタイミングは、普通徴収の月と同じです。

しかし、退職する前に申し出を行うことにより、年度(翌年の5月分まで)の住民税を給与や退職金から徴収してもらうこともできます。ただし、その場合一括徴収となります。

・1月1日~5月31日の間に退職する場合

1月から5月に退職する場合は、給与や退職金からの一括徴収となります。

なぜなら、普通徴収の徴収月(6月、8月、10月、1月)での支払い期間に間に合わないためです。ただし、退職月の給与や退職金が、徴収すべき金額に満たない場合は、残りの分に関して後ほど普通徴収となります。

▷海外にいっている場合

住民税とは、その年の1月1日に届け出のある住所の区市町村に納付するものです。

したがって、1月1日の時点で海外にいるのであれば住民税は発生しないことになります。

ただし、住所がそのままで住民税の異動を行っていない場合や、観光ビザなどでワーキング・ホリデイを行っていて住所が国内にある場合は当然課税されます。

年の途中から出国、住民税の異動を行った場合も課税されますが、出国前に納税通知書を受け取っていた方は、出国前に納税するか口座振替の手続きを行うことが求められます。

なお、納税管理人をたてて委託するといった方法も可能です。

納税管理人とは、本人に代わり納税を行う人のことです。

一方で、納税通知書を受け取る前に出国する予定がある場合、同じく納税管理人を区市町村に申請する必要があります。

住民税を滞納した場合は?

特別徴収の場合原則滞納することはありませんが、普通徴収の場合、住民税の支払いを期日までに行わなかったなんてことが起こりえます。

このように住民税を滞納してしまった場合は延滞金が発生します。

まず、納税が確認できないと区市町村から督促状が発送されます。

通常は1ヶ月程度で送られることが多いです。

なお、延滞金は納期限の翌日から実際に納付するまでの期間の日数に応じて加算されることがほとんどです。計算方法については各区市町村に確認しましょう。

ちなみに督促状も放置し続けると、給与口座や財産等が差し押さえられてしまうこともあります。督促状が届いたら速やかに納税するようにしましょう。

なお、特別な事情があり納付できないなんて場合もあるでしょう。

その場合、区市町村が認めれば納税が猶予されることもあります。

どうしてもすぐに支払うことができない事情がある場合には、放置せずに、区市町村の窓口に相談を行うようにしましょう。

まずは特別徴収はいくらはらうのか?

最初に会社勤めの方の住民税の事からお話ししましょう。まずは、当たり前のことですが、学校を卒業したり前年度無職で収入がない方が入社した場合は、その年には住民税はかかりません。実は、給与天引きの中で住民税の天引きってかなりウェイトがあります。

わたしも大学卒業して1年目の給料はほとんど天引きされていなくて使いたい放題でしたが、その感覚で2年目になると給与明細に目を疑います。とは言え特別徴収も普通徴収も6月スタートなので、厳密には2年目の6月からの給与天引きになりますね。

ちなみに、年末になると年末調整と言うのがありますが、混同されがちですがこれは所得税に対してなので、住民税は対象ではありません。

所得税は、実は住民税と違って前年の総所得からの計算ではなくその年の総所得からなので、その年の年収がわからる12月に年末調整と言うものを行います。すなわち、所得税は給与所得者は毎月給与天引きされていますが、あくまで前年度の収入の概算で払っていて、払いすぎたや少なかったりした分を年末で調整するという事なのです。住民税は前年の収入でもう確定なので、住民税が年末調整がない最大の理由なのです。

また、余談ではありますが、健康保険料や年金などの社会保障に関する天引きは、その年の4~6月の給料をもとにしているので、なるべくこの期間は残業は避けたほうがいいですよ。

さて、住民税はいくらになるのかと言いますと、実は県や市町村によっても微妙に違いはありますが、最も高い北海道の夕張市と最も安い愛知県の名古屋市では、年収360万円から660万円までの方ですと、年間にして2~3万円ほどの差ですね。これを誤差とみるかどうかは個人の感覚次第なのですが、基本的には変わらないという前提でお話ししていきます。

特別徴収も普通徴収も「均等割」と「所得割」から住民税は成り立っていまして、これがかなり複雑なのですが、ざっくり言ってしまえば「均等割」は納税する人が必ず納めるもので、年収が100万円以上だと市町村に対して3,500円で、都道府県に対して1,500円で、合計しておおむね5,000円かかるものとなります。均等割りはとても単純ですが、所得割は同居している家族の年収や扶養の有無などでかなり複雑なのですが、ざっくり行きますとこちらも年収が100万円こえなければほぼ非課税の対象となります。でも、所得税は103万円なのでよく「103万円の壁」と聞きますが、102万円だとすると所得税は非課税ですが住民税が発生してしまうので、やはり100万円をこえるかこえないかで大きく変わってきます。

さて「均等割」の仕組みですが、収入と控除の二つからなっており、これらを引いた金額が住民税の納付金額となります。収入の方なのですが、これが年収をそのままにしておくわけではなく、ちゃんとした計算があります。

まず、ボーダーは180万円以下で、これに40パーセントが給与所得控除額と言って大元の金額になります。ただし、65万円に満たない場合は65万円になります。でも、さっき100万円超えなければ非課税って話でしたよね。大丈夫です!なぜ100万円以下でも計算しなければいけないと言いますと、給与所得だけでしたら大丈夫ですが、その他の雑所得や配当収益を含める場合の計算なので、100万円以下は自動的に非課税の対象となります。そして、180万円を越えていくと360万円までが30パーセントに18万円たしていきます。次に660万円、1000万円越えと高くなっていくのですがこの計算方法をもとにして控除されるものをどんどん引いていきます。

控除される内訳としては「基礎控除」、「配偶者控除」、「扶養控除」、「社会保険料控除」、「生命保険料控除」などを合計して上記の給与所得控除の計算へと引いていきます。ここがかなりややこしいですが、つまりは結婚していると控除が受けられたり、子供がいると控除が受けられたり、保険に入っていると控除が受けられるという事です。

ケースバイケースでシュミレーションしていくと詳しい金額がわかりますが、会社勤めの方はざっくり行くと年収200万円の方は年間で7万円から10万円、年収400万円の方は18万円から23万円、700万円の方は42万円から48万円、1000万円の方は70万円から80万円程度が目安となっています。地域差や個人の事情など多少変わりますが会社員の住民税納税額としてはこんなものになります。

自営業とかの普通徴収はいくら払うの?

個人事業主さんや自営業の人が払うのが普通徴収です。普通徴収は、特別徴収と違い収入に対する給与所得控除額が、実は一定率になってしまうのです。

これはどうゆうことかと申しますと、上記のサラリーマンの特別徴収の給与所得控除額において収入に対して、その額に応じた控除率(40パーセント、30パーセント、20パーセント、10パーセントの順で)を引いて収入とみなしているので、サラリーマンの場合は税金が優遇されるわけなのです(ただし、年収1000万円以下に限りますが・・・)。となりますと、個人事業主や自営業のひとの普通徴収は、特別聴取に比べてほぼほぼ倍になってしまい、ここが大きな差となってしまうでしょう。

さて、実際に普通徴収の場合の住民税はいくらになるかご説明いたします。

こちらも同様に、都道府県や市町村によって多少の誤差はあります。そして、「均等割」と「所得割」に分かれているのも同様で、「均等割」についても特別徴収と同じで市町村に対して、3,500円で都道府県に対して1,500円で合計して、おおむね5,000円かかるものとなります。そして「均等割」なのですが、収入に関しては稼いだお金の金額にかかわらず、10パーセント(内訳は市民税6パーセント、県民税4パーセント)をかけて申告して、経費などの控除を引いた金額が住民税の納付金額となります。

それでは、具体的にシュミレーションしていきましょう。上記のサラリーマンの年収と比較するために年収200万円、年収400万円、年収700万円、年収1000万円とざっくりですが比較してみましょう。

まずは年収200万円の方は年間で8万円から15万円、年収400万円の方は30万円から37万円、700万円の方は58万円から67万円、1000万円の方は86万円から97万円程度が目安となっています。これはあくまで事業収益として計算したもので、控除するべき項目があれば減額することが多いに可能でありますので、下記に減額できる節税対策を参照頂ければ幸いです。

不動産投資は実はお勧め

しかし、住民税が所得に応じて異なるのは説明しましたが、サラリーマンや雇われの人は特別徴収でフリーランスや個人事業の方は普通徴収なのですが、いずれも副業としても節税としてお勧めなのが不動産投資なのです。

たしかに不動産は実在するものであって、事故や災害などのリスクは承知の上ですが、たくさんの経費計上の項目があり住民税の減額の可能性もあります。ただし、単に不動産を持つだけではなくて、不動産を所有して入居所が入らなければ収入になりません。

しかし、不動産を紹介している不動産業者などの仲介料なども経費としても控除することもできます。また、取得した際の不動産取得税、毎年かかる固定資産税、また不動産を相続した時にかかる相続税なども計上できます。

しかし、サラリーマンであっても個人で所有するよりは、個人事業主として税務署に届け出て不動産収入を確定申告した方が、経費計上の項目がたくさんあってとてもやりやすいでしょう。

ちなみに、不動産投資を行う上で最低限知っておきたい確定申告の知識として、「減価償却」があります。とても難しいのですが、一度計算してしまえばずっとその計算が使えて活かすことができるので、必ず覚えておきたい項目でしょう。

減価償却とはどうゆうものかと言いますと、買ったときの評価額に対して「定率法」と「定額法」がありますが、最近の建物では「定額法」が当てはまります。これは建物の種類や築年数、耐用年数、建物の規模や素材によって異なりますのでこのコラムでは省略しますが、もしわからないのであれば確定申告の期間前にその不動産の市町村の税務課に相談してみることが重要です。減価償却とは、つまり買ったときの費用を毎年少しずつ経費に計上できますよって制度です。

まず「定率法」なのですが買ったときの費用を100パーセントとして、毎年確定申告の時に税法上が定めた年数によって徐々に減額していく計算方式で前年に何パーセント減額したかを覚えておく必要があります。よって、定率法は毎年、値段が下がっていき計上できる金額がゼロになるまで続けることができます。一方「定率法」は分割払いみたいなもので、減価償却によって計算された一定期間の年数を毎年同じ金額で控除することができて一番楽な方法です。

また、不動産投資に関わった管理費用や、自動車、パソコン、コピー機、移動費、ローン金利、修繕費用など不動産投資に関わった経費の領収書などはすべて保管しておきましょう。中には購入金額がいくら以上が対象などと細かい規定もありますが、これも一度税理士さんや役所の税務課で相談すると良いでしょう。なお、税理士さんにお願いした費用なども対象になりますので、こちらも申告すると良いでしょう。

そして最悪の場合ですが、入居者がいなくて不動産投資の収益がなかった。この場合は、もちろん赤字になります。収入がゼロに対して上記の「減価償却」や「経費」などを控除することになります。すると、サラリーマンの方の収入や個人事業主の方の営業収入に対して相殺することができ、赤字としての損益を通算することができます。ただ、サラリーマンの方は会社ではこのようなことをやってくれませんので、こちらに関しては自分自身で確定申告をする必要があります。

また、会社の人に住民税が低くなったりと副業や不動産投資をやっているのではと言う不安の声もありますが、経理担当の人は各個人がどのくらいの住民税なのかを他に漏らすことはありませんし、守秘義務があります。それに従業員が極端に数ない場合は、別ですが規模が大きい会社ほどそこまでチェックしないので安心してもいいと思いますし、会社の就業規則で副業はだめでも、不動産投資自体は禁止することはできませんので、安心してください。

住民税はどこに対して支払う?

住民税は、基本的にはその年の1月1日に住んでいたところ、具体的にはマイナンバーを登録しておいた住所(すなわち住民票があるところ)に対しての県や市町村に払わなければなりません。

ちなみに、その年に違うところに引っ越したとしても引っ越し先の市町村で納めることはありません。ここで注意したいのが住民税の対象となるのが前年の1月から12月までの所得となる事です。

基本的にはサラリーマンなど会社勤めの方は「特別徴収」といって毎月給料から差し引かれています。それ以外の在宅ワーカーさんのような個人事業主に関しては「普通徴収」と呼ばれています。普通徴収は市役所から毎年6月頃に納付書が届き1年に4回払う納付書と一括で払う納付書が届きます。

会社勤めの方は毎月引き落とされるので払い忘れがないという事がありますが、私個人としては自分で払いたいものです。それは電子マネーやクレジット払いでポイントが貯まるからです(笑)。少しでもお得に払いたい方は現金払いは絶対NGですよ。

会社勤めやパートの人はいくら払うのか?

最初に会社勤めやパートの人の住民税のことから説明をしていきましょう。住民税は、収入があった年の翌年に支払う仕組みになっています。この点が、収入のあった年に支払う所得税との大きな違いです。

このため勤務1年目は、天引きされているのは所得税だけということになります。この感覚で2年目を迎えると、住民税も引かれているので、まるで給与が下がったような感覚に陥ることになります。

所得税は毎月給料から天引きされていますが、これは概算払いであって、最終的には年末で金額を調整する仕組みになっています。一方の住民税は前年の収入が確定済なので、年末調整は必要ありません。

住民税はいくらになるのかについては、正確には市町村によって異なります。最も高い北海道夕張市と最も安い名古屋市とでは、年収が360万円~660万円までの人で、年間にして2~3万円の差があります。ただし、ここではおしなべて大きな差はないという前提で説明を進めていきます。

住民税は「均等割」と「所得割」から成り立っています。

均等割は納税をする人が同じ金額を納めるもので、年収が100万円以上だと市町村に対して3,500円、都道府県に対して1,500円の合計5,000円が課せられます。

所得割の方は、所得と控除の二つから成り立っています。所得については年収をそのまま適用するのではなく定まった計算により算出します。

所得が180万円以下だと40%が「給与所得控除額」となります。ただしこの控除額が65万円に満たない場合は65万円とします。そして180万円を越えて360万円までが「収入×30%+18万円」が控除額になります。次に660万円、1000万円越えと高くなっていきます。

まずはこの計算結果を所得としたうえで、次に控除対象を減じます。

控除対象の内訳は「基礎控除」、「配偶者控除」、「扶養控除」、「社会保険料控除」、「生命保険料控除」です。所得から控除対象分を差し引いた値が課税所得になります。

この課税所得に対してして住民税の計算を行います。計算式は次のとおりです。

・市町村民税=課税所得金額×6%+均等割

・都道府県民税=課税所得金額×4%+均等割

これを基にシミュレーションをしていくと、会社勤めの人は年収200万円で年間7万円~10万円、年収400万円で18万円~23万円、700万円で42万円~48万円、1000万円で70万円~80万円が住民税の目安という結果になります。

納税の義務って?

これを読んでいるみなさんおそらく在宅ワークをやっている方や、もうすでに始めている方が多いのではないでしょうか?国民の三大義務ってご存知ですよね?そう小学校の社会の時間で習った「勤労の義務」、「教育の義務」そして本コラムのメインである「納税の義務」となっています。

皆さんはママワークスのサイトを通してこのコラムをご覧になっているので、最初の「勤労の義務」は果たしていると言えるでしょう。

「教育の義務」は自分の事ではなく「教育を受けさせる義務」となっているのでお子さんがいる主婦さんはもちろんこれを果たさなければなりません。でも教育を受けさせるにはお金が必要ですよね?そのためには「勤労の義務」を果たさなければならないので、やる気のある皆さんはおそらくこの2つの義務は大丈夫でしょう。

でも、お金を稼いでもらった報酬は公共の為に納めなければなりません。そう「納税の義務」です。この「納税の義務」って一言ですがかなり難しいんです。

国民の義務である税金ですが税金の中でもたくさんの種類があります。ちなみに税金のことを一般的には「租税」といって国や都道府県、市町村など幅広い公共の経費としてすべての日本に住んでいる成人(20歳以上)に義務(該当)が生じます。

税金の種類としてはまず大きく分けて「国税」と「地方税」に分かれます。またさらに「直接税」と「関節税」にそれぞれ分かれています。本コラムの中心となっている「住民税」は直接税となっています。間接税とは「消費税」、「たばこ税」、「酒税」そして「入浴税」などおもに消費に関わる身近な税金となっています。

それでは直接税とはどんなものか少し解説していきます。まず国税はその名の通り国に納めるもので中央官庁である金融庁の国税局が担っています。

その国税の内訳は「所得税」、「法人税」、「贈与税」、「相続税」そして「復興特別所得税」と5つになっています。さいごの復興特別所得税は最近できたもので皆さんも記憶に新しい2011年3月11日に起こった東日本大震災やそれに関連した復興の為に設けられた税制度で2013年度からスタートし2037年度までの合計25年間の特別制度でありまして所得税からおおよそ2.1パーセントの税金を納めることになっています。

次に、地方税があります。ここではさらに2つに分かれてしまい、「県税」と「市町村税」となっていて、それぞれ県庁と市町村役所の税務課が担っています。

県税の内訳は「県民税」、「自動車税」、「自動車取得税」、「不動産取得税」そして「事業税」となっています。さいごの事業税に関しては本コラムでは省略しますが本コラムをご覧になっている方々は在宅ワーカーとして活躍されている方なので一定の収益(報酬)を得ている場合は個人事業主となり開業届を税務署に届けなければなりませんので事業税に関してもとても重要であると思っていてください。

また、市町村税の内訳は「市町村民税」、「軽自動車税」そして「固定資産税」となっています。さてこの中で住民税はどこにあるでしょうか?見当たりませんよね?実は住民税とはある税金と税金を含めた総合的な言い方なのです。それは「県民税」と「住民税」です。この2つの税金を住民税と呼びます。

もちろん企業に対しても「法人住民税」とゆうものがありますが考え方としては同じで県と市町村に分かれています。それでは一般人として住民税っていくら払うのかわかりますか?サラリーマンなど会社勤めの方は当たり前のように毎月の給与からひかれて主に総務や経理の方で計算してくれています。でも個人で在宅ワークしている人はとっても気になるところです。

前置きがかなり長くなってしまいましたが、住民税はいったいどのくらい稼いだらいくら払うのかを解説していきます。

まだまだあるぞ。節税対策

いったい何が節税になるのかは実は誰も教えてくれません。自分で調べるしかないですし、いざ税理士さんに頼むとなりますと、費用も結構掛かるものなのです。ここでは、自分でできる節税方法をいくつか紹介しちゃいます。

①医療費控除もしくはセルフメディケーション税制

医療費控除はご存知かもしれませんが、ほとんどの方は利用してないのではないでしょうか。基本的には年間の病院や歯医者、調剤薬局など保険適用になったものなどトータル10万円以上になった場合に超えた分を控除することができます。しかし、年収がおおむね200万円未満の低所得者や夫婦どちらかの年収が310万円以下の場合、医療費が10万円以下でも医療費控除は所得に対して5パーセント相当の医療費控除を受けることができます。

また、セルフメディケーション税制が平成29年度から始まりドラックストアなどの市販で売られている指定の医薬品を購入するとそのトータルが12,000円を超えた分が所得控除できる仕組みなのです。

しかし、医療費控除とセルフメディケーション税制に関しては合算することができないため、確定申告においてはその年に一番多く使った方を選ぶことにしましょう。もしくは私の場合ですが、年が明けて一番最初に使った方を意地でもそちらを一年間利用し続けます(笑)。

ちなみに、医療費控除に関しての注意点なのですが、予防接種や診断書などの文章料は計上することはできませんが、平成29年度から領収書の提出ではなくて、自分が加入している健康保険組合の方から送られてくる利用明細をもとに各医療機関ごとに記入すればよくなり作業効率が良くなりました。また、大きな手術をする予定の方は高額医療費に適用される「限度額適用認定証」で支払った医療費も計上することができます。

②生命保険料控除

生命保険は皆さん入っていますか?毎月の家計が厳しいので、20代の人は見向きもしないですが、30歳を超えたあたりから体の不調が出始めます。生命保険は若いうちに入ったほうが生涯の掛け金が少なく済むのでぜひ検討してください。

そして、この生命保険は年末に生命保険会社から送られてくる証明書をそのまま記載するだけでいいので、お手軽です。控除額が少ないのが難点ですが、「個人年金保険料」や「介護医療保険料」などと組み合わせることができて、もしもの為に加入しておくと安心だけではなく、確定申告の節税にもつながります。こちらは、普通徴収の場合は確定申告時に記入して添付しますが、サラリーマンの場合は年末調整で会社の方で行ってくれます。

③社会保険料控除

こちらはいわゆる国民年金保険料を支払っている人が対象となるのですが、残念ながら国民健康保険は控除されません。自営業の方ならご存知かもしれませんが、年度末で会社勤めを辞めてしまって、次の年に確定申告をするときに必要となります。

この時気を付けなければならないのが、退職するときに会社からもらった源泉徴収票の社会保険料の金額を記入するのと、同時にそれ以降支払った国民年金保険料も忘れずに申告してください。

④ふるさと納税

何かと話題になっているふるさと納税ですが、何か欲しいものがあったら必ずふるさと納税の返礼品を探してみてください。最近では、総務省が行き過ぎた返礼品に対して注意しているので、以前ほどは手厚いものではありませんが、普段使っている家具や家電製品などがあり、納付金額に応じた控除を受けることができます。

返礼品に関しては、産地原産の食べ物やジュースなどがほとんどですが、ふるさと納税の専用サイトがたくさんありますので、そちらでカタログショッピングのつもりで節税するのもありですよ。

さいごに・・・

毎年払う住民税はとても重くのしかかってくると思いますが、上記で述べたような控除をもし忘れているのであれば過去5年間はさかのぼることができます。

また、最近ではクレジットカード決算によるポイント加算もありますのであきらめないで情報収集することが大切です。