インボイス制度はいつから始まる?フリーランスが知っておきたい注意点や対策方法も説明

「インボイス制度が始まると、フリーランスにはデメリットが生じる可能性がある」と聞いたことはありませんか?

いつから始まるのか、インボイス制度とはどんな制度なのか、フリーランスの注意点などについても解説していきたいと思います。

インボイス制度はいつから開始?

インボイス制度の実施が決まったのは、消費税を10%に増税することを決めたタイミングでしたが、実際に開始されるのは、2023年10月1日からです。

フリーランスの皆さんは、「自分にどういった関係や影響があるの?」と思うかも知れませんが、仕事の受注事態や報酬額に影響が出る恐れがあります。

インボイス制度の目的

そもそも、インボイス制度の目的は益税を防ぐためです。

益税とは、事業者が受け取った消費税がそのまま利益になることを指します。

たとえば、ある免税事業者であるリサイクルショップが消費者から中古品を1万円で買い取ったとします。

このとき、消費者は別途消費税を支払うということはしていないはずです。

しかし、このリサイクルショップが、この1万円に対して10%の消費税込みと計上したとします。すると、売り上げは9,000円となり、10%にあたる1,000円は控除対象仕入れとなるので結果的に得してしまうことになるというわけです。

こういったものを「益税」とよんでおり、不公平を生んでいると考えられています。また、国内の益税はかなりの金額になると試算されているので、これをきちんと納税をさせるという対策でもあるのです。

それに、10%への消費税増税とともに、食品など一部商品に対する軽減税率が導入されていますよね。その複雑さも、このインボイス制度を導入するひとつの大きな理由です。

この点については、後ほど、より具体的に説明いたします。

○免税事業者とは

そもそも免税事業者という言葉を知らない、またはどういう事業者なのか分からない方むけに補足いたします。

「企業であればみな税金を払っているのでは?」と思っている方も多いことでしょう。

しかし、下記のような条件を満たせば、免税事業者になり消費税を納めなくてもよいことになっているのです。

・前々年、または前々年度における課税売上高が1,000万円以下の事業者

・開業から2年以内の事業者

・特定期間の課税売上高が1,000万円以下であること

インボイス制度では何が変わる?

簡単に言うと、請求書の作成方法が変わるということです。

インボイスとは直訳すると「適格請求書等」であり、「所定の要件を記載した請求書や納品書」のことです。

分かりやすいように言うと、「この品物に対しては10%、この品物に対しては8%などと、ひとつひとつ消費税をしっかり記載する」ということです。

これまでは商品やサービスごとに消費税が変わるということはなかったため、まとめて記載すれば良かったのです。

しかし、軽減税率が導入すると税率が別々のものが混在してしまうので、細かく記載してさらにそれを保管しておかなければならないというルールになるのです。

たとえ、その事業所内では10%のものと8%のものとが混在しないとしてもです。

これにより、ひとつひとつの取引に対して消費税が明確になりますよね。

益税を防ぐという目的のほか、こういった軽減税率による間違いを減らすこともインボイス制度の目的と言われています。

ちなみに、現在は移行期間ということで「区分記載請求書等保存方式」がとられ、ひとつひとつの消費税を記載することとなっていますが、2023年10月1日以降、インボイスとして「ひとつひとつの取引における消費税」だけでなく「事業者登録番号」を記載する必要があります。

その番号を得るには、事前に「適格請求書発行事業者として登録すること」が必要となります。

インボイスを発行しないとデメリットがある?

適格請求書発行事業者に登録せず、インボイスを発行しないと「仕入税額控除」ができないというデメリットがあります。

これは、実は納税事業所によっては大きな痛手となるのです。

○仕入税額控除とは、

仕入れ税額控除とは、簡単に言うと「消費者から得た消費税から、仕入れの際に払った消費税を差し引いて納税する」ということです。

たとえば、A社が5,000円で仕入れた靴を1万円で販売し、1,000円の消費税を得たとします。

しかし、このA社はO社からこの靴を仕入れる際に、5,000円のほか消費税を500円支払っているはずです。

A社が靴を販売したときに得た消費税1,000円をそのまま納めると、1万円の商品に対して、先に払った500円を併せると消費税は1,500円になってしまいますよね。

しかしこの仕入税額控除が適用されれば、A社は販売したときに得た消費税1,000円から

仕入れのときに払った500円を引いた500円を納税すれば良いことになります。

インボイス制度が始まった場合、適格請求書を発行しかつ帳簿や請求書の保存をしておかないと、この仕入税額控除が受けられなくなり、本来の税金より多く納めるということになってしまうのです。

これは大きなデメリットと言えますよね。

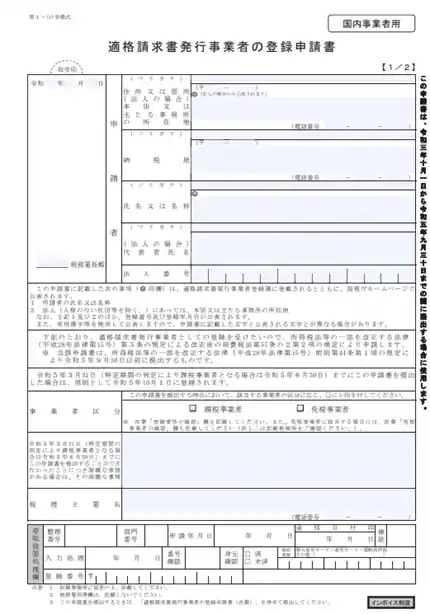

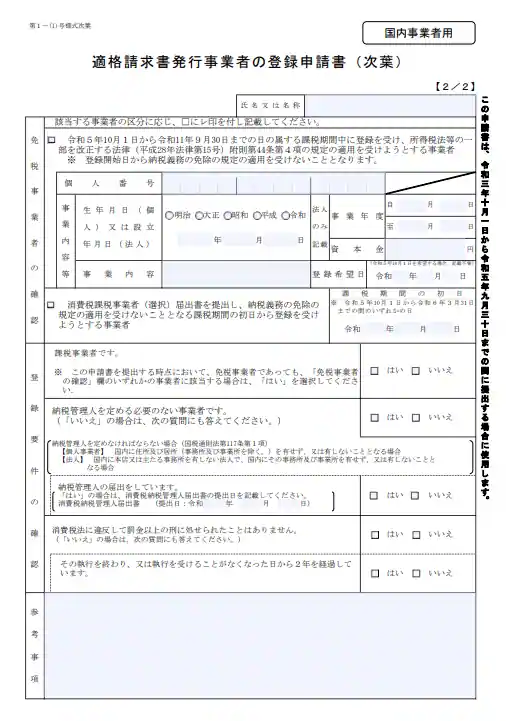

適格請求書発行事業者の登録方法

インボイスを発行するために適格請求書発行事業者の登録が必要です。

では、具体的にどのような方法で行うのかについてご案内していきます。

○申請期間

適時行うことができますが、2023年10月1日のスタート時に間に合うためには期限があります。

当初は2023年3月1日と設定されていましたが、2022年12月23日に「令和5年度税制改正の大綱」が閣議決定されたことにより、2022年9月30日までに延長されました。

参考:国税庁「申請手続」

とはいえ、準備ができているのであれば、早めに申請をすることがおすすめです。

○申請方法

お住まい、または納税地を所轄する税務署長に「適格請求書発行事業者の登録申請書」を提出する必要があります。

マイナンバーカードがあれば、e-TAXで提出も可能ですし、スマートフォンでも申請できるので、オンラインでの手続きがおすすめです。

わざわざ行く手間がないうえ、登録通知について「電子での通知を希望」という選択をしておけば、税務署で処理がなされた後、電子通知を受け取ることも可能です。また、書面より早期に登録通知書を受けることができるというメリットがありますし、登録通知書自体が「通知書等一覧」内にデータ保管されるため、紛失の恐れもありません。

登録通知書は、原則再発行をしてもらえないため、リスク対策にもなると言えるのです。

一方で郵送でのお手続きも受け入れています。

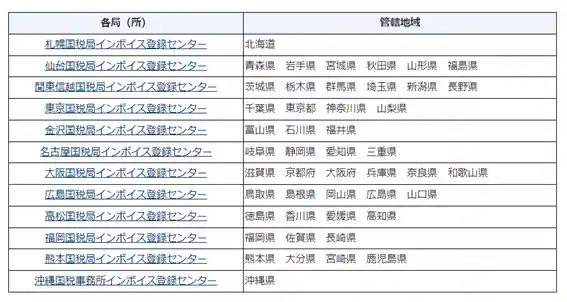

その場合、郵送先は所轄するインボイス登録センターになりますので、間違いないようにしましょう。

インボイス登録センターは以下のとおりです。

~会計ソフトの対応有無もチェックしよう~

フリーランスの方のほとんどの方は、会計ソフトを利用していると思います。

そのソフトがインボイス精度を反映しているかについては、別途確認が必要となります。

クラウドサービスを利用している場合、基本的にアップデートされていくと思いますが、ダウンロードタイプでずっと同じものを使っている場合などは、注意が必要です。

申請と同時に、併せて確認をしましょう。

インボイス制度が与える影響

これを読んでいるフリーランスの皆さんは、売上高1,000万円を超えていて、消費税を納めているような方はそう多くないと思います。

となると、「具体的に影響はないのでは?」と考える方がほとんどだと思います。

しかし、下記のような問題が起こりうるので説明していきます。

もし、あなたが免税事業であり、あなたの取引している事業所がこれまで仕入税額控除を受けていたのであれば、2023年10月1日以降、消費税を余計に払わないといけなくなってしまいます。

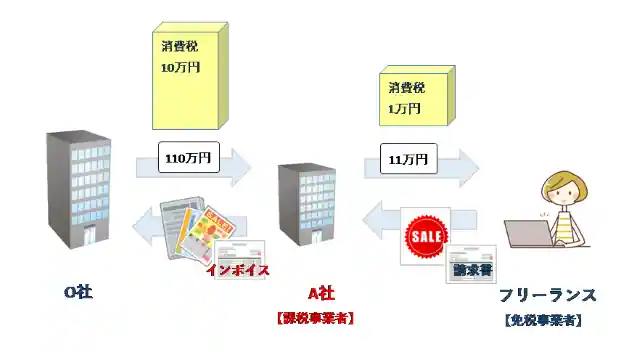

たとえば、A社が記事のデザイン、制作を請け負っていて、その記事に使うイラストの一部を免税事業者であるフリーランスに委託しているとします。

今まであれば、仕入税額控除が適用されたため、O社から受け取った消費税10万円から、フリーランスに支払った1万円分の消費税を差し引いた9万円を納めれば良いのですが、インボイス制度が始まると、この場合はどのようになるのかお分かりになりますか?

委託先が免税事業者であることからインボイスは発行されまんので、A社はフリーランスにも消費税1万円を支払いつつ、O社から得た10万円を消費税として納めなければならなくなるのです。

となると、課税事業者であるこのA社は、2023年10月1日以降損をすることになります。

これが、事業者を悩ませることになるのです。

もともと事業収益が良くなかった場合は、財政が逼迫することになるでしょう。

インボイス制度が生み出すフリーランスの懸念事項

インボイス制度が事業所に与える影響はお分かりいただけたところで、次に、フリーランスへの影響を考えてみましょう。

さきほどの例を考えると、企業はどのような考えに至るでしょうか。

・消費税が控除されないため、免税事業者には消費税は払いたくない

・免税事業者ではなく、インボイスが発行できる課税事業者に仕事を頼みたい

予想されるのは上であげた2つのことです。

そうなると、免税事業者として働いているフリーランスとしては、「消費税をもらっていると、仕事を頼まれなくなるのではないか」という懸念事項がでてきてしまいます。

現在、あるボリュームの仕事を1万円で請負い、1,000円の消費税をプラスした1万1千円をもらっている場合、消費税を納める必要がないことから1万1千円がまるまる懐に入っているわけです。

しかし、その1,000円が取引事業者にとってネックになってくるので、消費税を請求しにくくなります。

ただし取引先から、あなたに「消費税分値下げをしてくれ」といったお願いはできないことになっています。

「消費税転嫁対策特別措置法違反」という罪になるからです。

しかし、仕事を受注している側としては、今後も取引を続けたいため消費税分を相手に負担させないという意味で、自ら契約金額の値下げを申し出る必要性に迫られるというわけです。

つまり、実質的には「収入減」ということにつながるというわけです。

フリーランスが選ぶ道は3つ

以上のことから、現在免税事業者であるフリーランスのとるべき道は以下の3つが考えられます。

1:報酬額を値下げする

1つの方法として考えられるのが、報酬額を下げる申し出をすることです。

繰り返しになりますが、取引先の支払い負担を増やすことになりますので、企業によっては経営を圧迫することになります。

その企業と今後も安定的に歩んでいくために、そういった提案を行うのもひとつの手と言えるでしょう。

2:スキルをあげる

取引先に実質的な負担を増やしてしまう代わりに、こちらのスキルをあげることにより、メリットを与えてあげることもひとつの手です。

さきほどの例ですと、1,000円余計に支払うことになりますが、その1,000円分の質をあげるということです。

「1,000円あがってもこの人に頼みたい」とその企業が考えてくれれば、問題とはなりにくいと言えるでしょう。

3:課税事業者になる

最後に考えられるのは、免税事業者から課税事業者になることです。

冒頭で免税事業者の条件について説明をしましたが、その条件を満たしていても課税事業者になることは可能です。

具体的には「消費税課税事業者選択届出書」を提出ことです。

それと同時に、適格請求書発行事業者の申請も行うのを忘れないでくださいね。

まとめ

今回は、インボイス制度がいつから始まるのかだけでなく、その内容やフリーランスへの影響、とるべき道についてまで踏み込んで解説を行ってまいりました。

正直、わかりにくい制度であり、実際各企業がどのような判断や行動を行っていくのか予想がつかず戸惑うことも多いと思いますが、いざ始まったときに収入が減ったり、仕事そのものを失ったりして困った状態にならないよう、しっかりと理解し準備しておきましょう。